Кредитный рынок Казахстана: итоги первых трех кварталов

Как обстоят дела в розничном и бизнес-сегменте?

Published: November 4, 2024 at 02:09 PM

Сколько кредитов среднестатистический казахстанский заемщик успел оформить с начала года? Где, помимо Астаны и Алматы, берут ипотеку на сумму свыше 100 млн тг? За счет чего портфель займов физлиц сейчас растет более низкими темпами, чем в прошлом году? Как выглядит средняя сумма кредитов, которые получают казахстанские ИП и юрлица? Разбираемся с итогами трех кварталов 2024 года в розничном и бизнес-кредитовании в подробном материале DataHub.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ПОРТФЕЛЬ

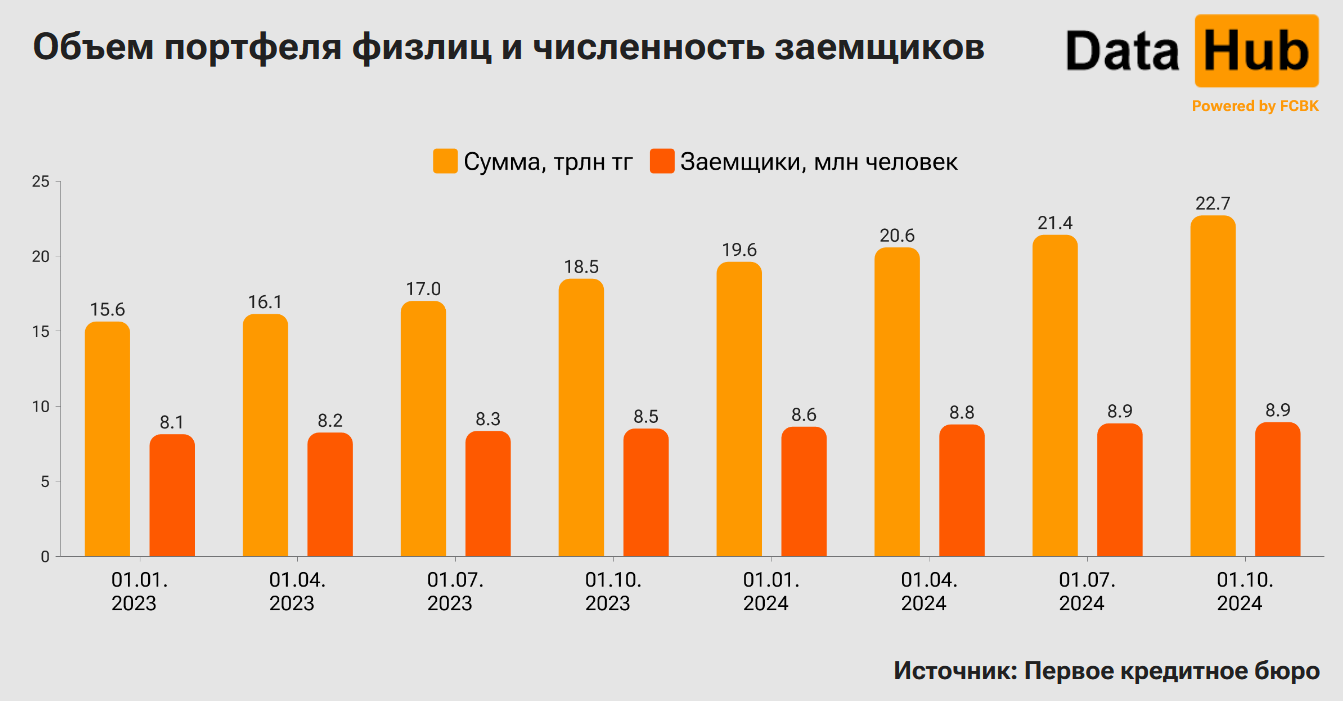

К 1 октября общий объем портфеля физических лиц в казахстанских кредитных организациях различных типов – банках, МФО, ломбардах и т.д. – достиг 22,7 трлн тг. Эта сумма включает в себя основной долг и начисленное вознаграждение, а также учитывает списанные контракты.

С начала года портфель номинально вырос на 15,8%, что чуть медленнее прироста за аналогичный период 2023 года (18,3%). Правда, надо сказать, что и потребительская инфляция с начала года в 2024-м тоже поскромнее, чем в 2023-м (5,7% против 7,2%), что отчасти могло способствовать и замедлению темпов роста задолженности.

Впрочем, тренд к более скромному увеличению портфеля виден и в других срезах. Так, число заемщиков по итогам трех кварталов 2024 года выросло на 3,5%, что чуть меньше темпов прироста в тот же период в прошлом году (4,7%). Нынешний показатель – 8 млн 935 тыс. человек.

В приросте общего количества контрактов рост тоже менее динамичный, чем прежде. Так, в 2024 году показатель к 1 октября вырос на 10,7% по сравнению с началом года, до 37,3 млн ед., тогда как в 2023-м он за то же время прибавил 14,4%.

Здесь нужно заметить, что на этой динамике сказалось в том числе сокращение числа так называемых займов до зарплаты, PDL (payday loan) в портфелях МФО. Это кредиты, ограниченные сроком в 45 дней и суммой до 50 МРП (до 45 МРП с конца августа).

Падение числа контрактов в сегменте составило 28% к началу года, до 1,3 млн ед. Тренд фиксируется на фоне отзыва лицензий у некоторых игроков сектора, специализировавшихся именно на подобном кредитовании.

Другое дело, что PDL-займы в любом случае не составляют заметной доли в совокупном портфеле: по числу кредитов сейчас доля опустилась до 3,6% по сравнению с 5,5% в начале года. По сумме вклад еще скромнее: 0,4% сейчас против 0,7% на 1 января.

Какие же кредиты в основном составляют портфель? Чуть менее половины общего объема, если смотреть с точки зрения сумм, занимают потребительские займы без залога, 28% приходится на ипотеку, 14% – на автокредитование.

Принципиально это распределение в последнее время не меняется, поэтому подробнее посмотрим, как дела в трех указанных сегментах.

ПОТРЕБИТЕЛЬСКИЕ КРЕДИТЫ БЕЗ ЗАЛОГА

Объем портфеля потребкредитов без залога на 1 октября составляет 11,15 трлн тг. С начала года сумма номинально увеличилась на 17,1%, что несколько скромнее 21,1% за тот же период 2023-го.

Количество контрактов достигло 30,7 млн ед., увеличившись с начала года на 13% (что тоже медленнее 16,2% за тот же период 2023-го). Число заемщиков с беззалоговыми потребительскими займами к 1 октября достигло 8,1 млн человек, с 1 января показатель возрос на 3,9%. И эти темпы опять же оказались пониже прошлогодних (+6% за три квартала).

В итоге получается, что по состоянию на 1 октября один среднестатистический заемщик с потребкредитом без залога должен по этому продукту 1 млн 370 тыс. тг – это на 12,8% больше, чем было в начале года. Другое дело, что конкретно в случае беззалогового потребительского кредитования эта средняя цифра отражает картину весьма условно, поскольку заемщики традиционно очень заметно отличаются друг от друга.

Чтобы оценить, насколько серьезны эти отличия, мы ранжируем всех заемщиков по размеру их индивидуальной оставшейся задолженности – от меньшего к большему, а потом разделим на группы с одинаковой численностью в 10% от общего показателя. Границы между этими группами, которые принято называть децильными, проведем по максимальной сумме задолженности в каждой из них.

В итоге в первую группу попадут люди, каждый из которых должен по потребкредитам относительно немного (условные мелкие заемщики), а в последнюю – те, чья индивидуальная задолженность сравнительно велика (условные крупные заемщики). Если подсчитывать суммы средней задолженности на человека внутри этих двух групп, получится соответственно 37 тыс. тг и 6 млн 330 тыс. тг. Получается, что показатели отличаются в 171 раз.

Суммарно на последнюю группу заемщиков в итоге приходится притом 46% портфеля, и эта пропорция от квартала к кварталу сейчас особенно не меняется. Получается, что половина всей оставшейся задолженности физлиц приходится на довольно узкий круг крупных заемщиков, которым готовы выдавать заметные суммы.

Кстати, максимальная сумма оставшейся задолженности одного человека по потребкредиту на 1 октября составляет почти 15,5 млрд тг. Еще по состоянию на 1 июля показатель был даже выше – 22,7 млрд тг.

ИПОТЕКА

Сумма ипотечных кредитов физлиц на 1 октября превысила 6,3 трлн тг, показав прирост в 8,2% за три квартала. Тут, кстати, замедления по сравнению с 2023-м нет: за те же месяцы прошлого года ипотечный портфель прирос примерно теми же темпами, на 8%.

А вот число кредитов увеличивалось в текущем году медленнее: с начала года показатель возрос на 6% против 9,7% в те же месяцы 2023-го. На 1 октября число ипотечных займов физлиц составляет 606 тыс. ед.

Заемщиков с ипотекой сейчас насчитывается 579 тыс. человек, что на 6,5% больше, чем было 1 января. Тут, опять же, прирост получился скромнее, чем был за три квартала 2023-го – тогда фиксировалось плюс 8,4%.

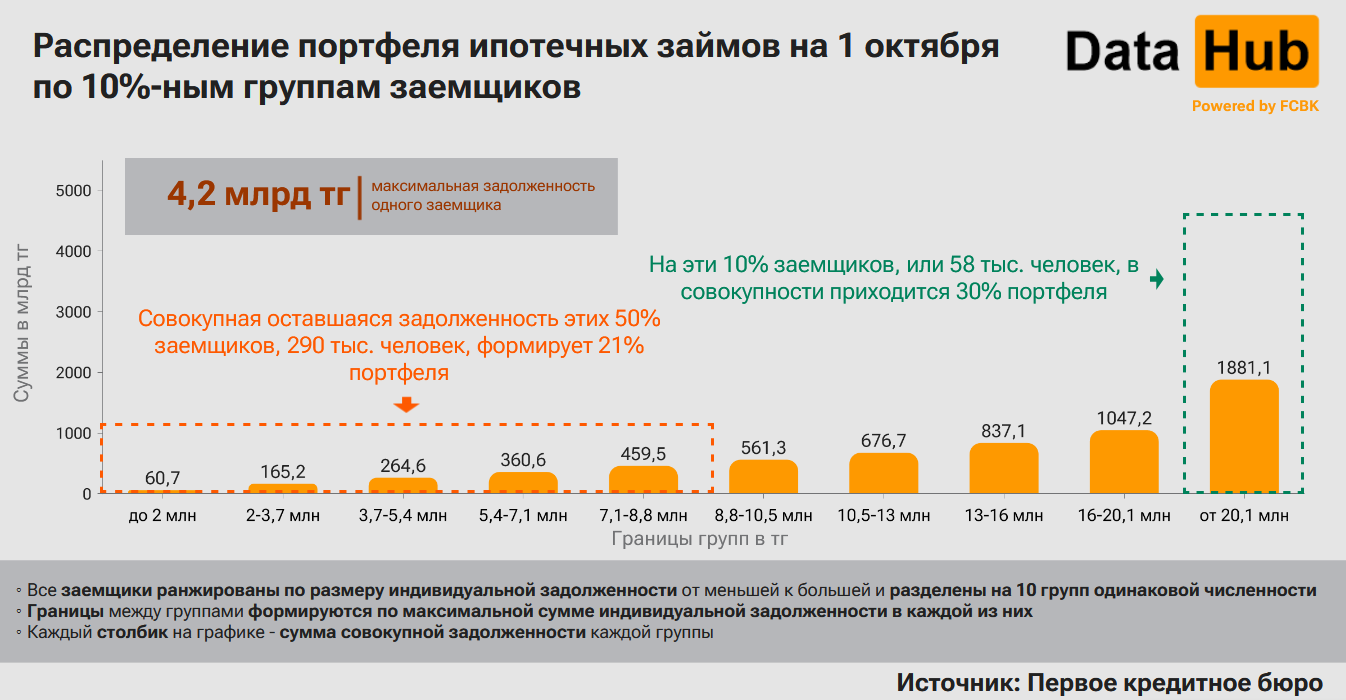

Средняя задолженность по ипотеке на одного заемщика сейчас составляет 10,9 млн тг. По сравнению с началом года этот показатель изменился незначительно: было 10,7 млн тг. Максимальная сумма оставшейся задолженности по ипотеке у одного заемщика сейчас составляет, кстати, 4,2 млрд тг.

Тут разные группы заемщиков отличаются друг от друга уже не так резко, как в случае с потребами без залога, но все-таки отличаются – см. график.

АВТОКРЕДИТЫ

К 1 октября портфель автокредитования достиг 3,2 трлн тг, прибавив 28,4% с начала года. Темпы выглядят очень внушительно, но вообще-то по сравнению с прошлогодним ростом в 44,1% они даже значительно поумерились.

Число кредитов к 1 октября составило 544 тыс. ед., что на 19,7% больше, чем было 1 января. Это тоже менее заметный прирост, чем получился за три квартала 2023-го, но контраст уже не столь велик: в прошлом году было +23,6%.

Заемщиков с автокредитами сейчас насчитывается 514 тыс. человек – на 20,1% больше, чем было в начале года. Динамика тут, кстати, уже мало отличается от прошлогодней: тогда с 1 января по 1 октября показатель вырос на 21,5%.

Средняя сумма оставшейся задолженности на одного казахстанца с автокредитом сейчас составляет 6,2 млн тг, тогда как в начале года было 5,8 млн. Максимальная сумма индивидуального долга на одного автозаемщика к 1 октября составляет 702,4 млн тг. В этих данных притом есть нюанс: мы не знаем, сколько конкретно авто куплено за счет средств того или иного конкретного кредита.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ВЫДАЧИ

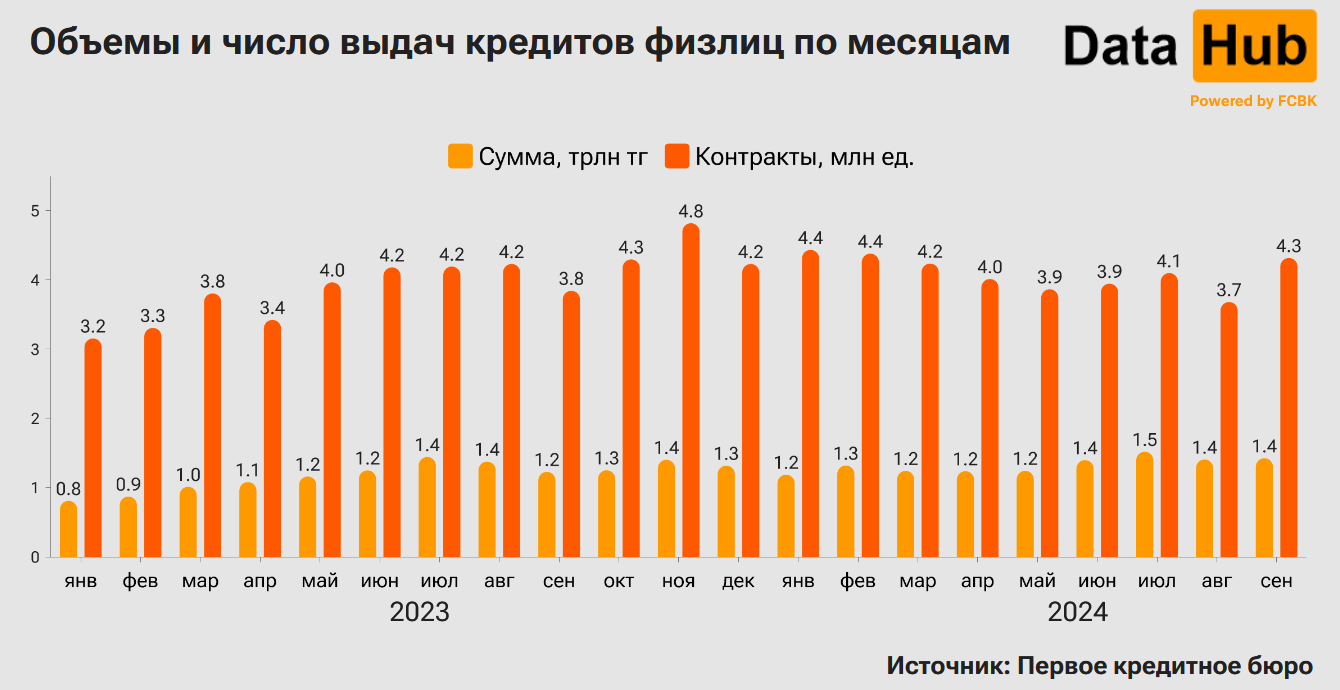

Всего за январь-сентябрь 2024 года казахстанцы получили займы на сумму почти в 12 трлн тг, что номинально на 17,1% больше, чем за те же месяцы 2023 года. Для понимания инфляционного фона отметим: рост потребительских цен за январь-сентябрь 2024 года к тому же периоду 2023-го составил притом 8,7%.

Число контрактов возросло год к году на 8,4%, до почти 37 млн единиц. Эти кредиты приходятся на примерно 6,7 млн человек, что на 2,6% больше, чем было годом ранее. Среднее число выдач на одного заемщика, оформленных за три квартала, в 2024 и 2023 году составило 5,5 и 5,3 соответственно.

Здесь, опять же, надо заметить, что на сравнительно скромном росте общего числа выдач сказалась уже упоминавшаяся ситуация в PDL-секторе. Займов «до зарплаты» за три квартала 2024 года выдали на 18% меньше, чем в те же месяцы годом ранее, 7,4 млн единиц.

В целом, если смотреть на выдачи, доля этого продукта в общем числе контрактов выше, чем в портфеле, поскольку речь идет о коротких займах. Они гасятся быстро, а значит, частью не успевают попасть в срез на начало месяца. В январе-сентябре 2024 года PDL-кредиты формировали примерно пятую часть оформленных контрактов, годом ранее – примерно четверть.

Но это именно если считать в штуках: по суммам их вклад опять же скромный (сейчас получилось 4%, годом ранее было около 5%). Из общего объема выдач в январе-сентябре 2024 года основной массив средств, опять же, приходится на три основных продукта – потребкредиты без залога (66% от совокупных объемов), ипотеку (13%), автокредитование (10%). Остановимся на них подробнее.

ПОТРЕБКРЕДИТЫ БЕЗ ЗАЛОГА: ВЫДАЧИ

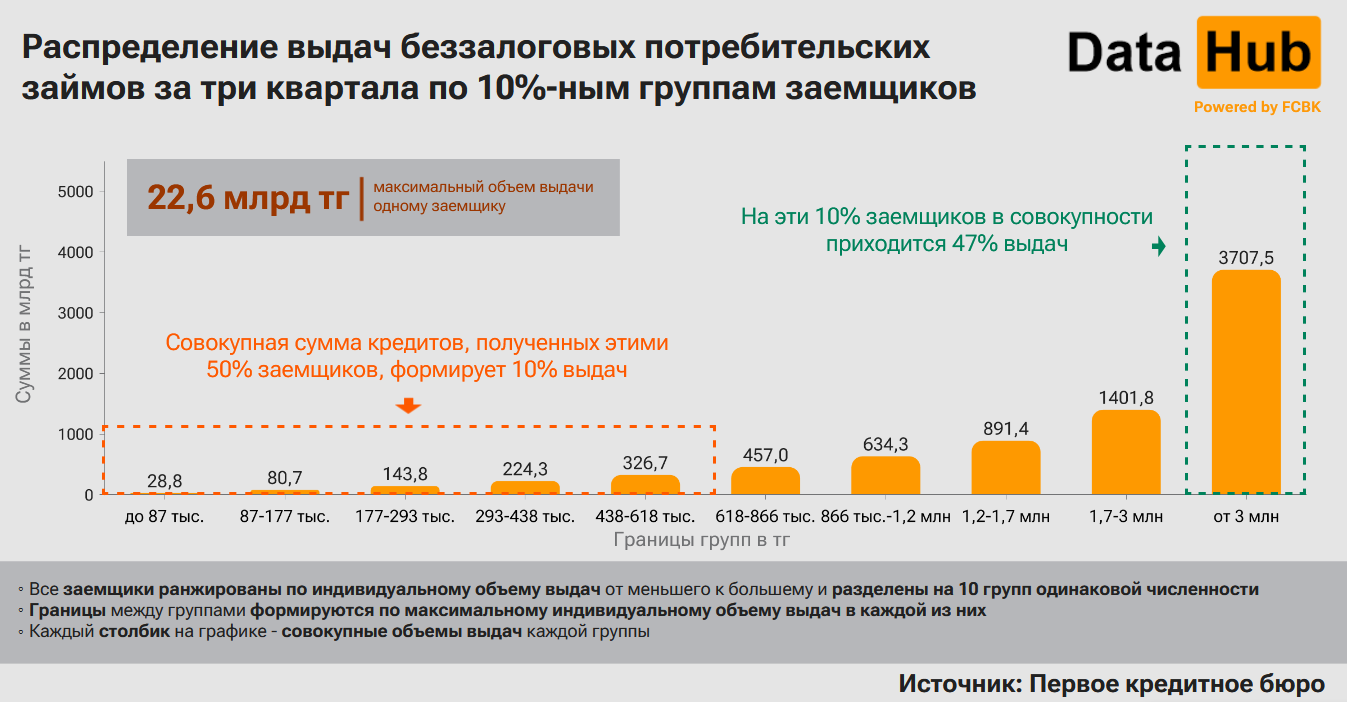

За три квартала текущего года казахстанцы оформили беззалоговые потребительские займы на сумму в 7,9 трлн тг, что номинально на 20% больше, чем годом ранее.

Число контрактов возросло на 18,6%, до 27,3 млн ед., а число заемщиков – на 3,3%, до 6,2 млн человек. Один среднестатистический заемщик, таким образом, за 9 месяцев года оформил потребкредиты без залога на сумму в 1,3 млн тг. Номинально этот показатель на 16,2% больше, чем было по итогам трех кварталов 2023-го, ну а с коррекцией на общую потребительскую инфляцию – на 6,9% больше.

Но опять же, разные заемщики с потребкредитами, как видно при их делении на децильные группы, ведут себя очень по-разному. Средние суммы выдач за период для 10% самых мелких и 10% самых крупных заемщиков отличаются друг от друга в 129 раз.

Кстати, если смотреть на выдачи по месяцам, особенно активным для беззалогового потребительского кредитования оказался июль. Сумма выданных займов достигла 984 млрд тг, что на 12% больше среднего значения за все прошедшие 9 месяцев. Однако по сравнению с июлем 2023-го текущие объемы все равно оказались ниже – на 1,5% без учета инфляции. Впрочем, тут нужно сказать, что как раз июль 2023-го выдался исключительным: сумма выдач потребкредитов без залога тогда установила рекорд.

ИПОТЕКА: ВЫДАЧИ

Ипотечные кредиты за 9 месяцев года выданы на сумму в 1,5 трлн тг – номинально это на 18,2% больше, чем за тот же период 2023-го. Число выдач год к году выросло на 13,7%, достигнув по итогам трех кварталов 2024-го 94,5 тыс. единиц. Всего ипотеку с начала года оформило 92,6 тыс. человек, что на 15,9% больше, чем за три квартала 2023-го.

Средняя сумма выдачи в январе-сентябре 2024 года составила 16,3 млн тг, в те же месяцы годом ранее показатель составлял 15,9 млн тг. Показатель вырос, соответственно, на 2%, что сопоставимо, кстати, с темпами роста цен на первичное жилье за тот же период (2,2% по РК в целом, согласно расчетам БНС АСПиР РК).

Правда, нужно сказать, что у примерно 60% ипотечных заемщиков сумма выдачи в текущем году оказывается ниже, чем этот средний уровень. Но есть и те, кто берет весьма внушительные суммы: так, максимальный объем ипотеки, выданной за девять-месяцев одному заемщику за январь-сентябрь 2024 года, составил свыше 478 млн тг.

Кстати, еще одна маленькая деталь об очень больших кредитах. За три квартала 2024 года в Казахстане было выдано 32 ипотечных займа на сумму свыше психологической отметки в 100 млн тг. Большей частью они пришлись ожидаемо на Алматы (23 контракта) и Астану (8 контрактов), но один оформлен в Шымкенте. Кстати, среди заемщиков, оформивших такие крупные ипотечные займы, есть и молодежь: 6 человек в возрасте от 23 до 30 лет.

Что до динамики выдач по месяцам, то здесь самыми изобильными выдались как раз месяцы третьего квартала: в июле, августе и сентябре объемы превышали 200 млрд тг при среднемесячном уровне первого полугодия в 145 млрд. Динамика может быть связана в том числе с действием новых госпрограмм, заявки для участия в которой собирались этой весной.

АВТОКРЕДИТОВАНИЕ: ВЫДАЧИ

Сумма выдач автокредитов за три квартала 2024 года составила 1,2 трлн тг, что номинально на 7,2% больше, чем в те же месяцы прошлого года. Число контрактов притом оказалось практически таким же: 155,7 тыс. ед. против 155,4 тыс., а число заемщиков приросло на 4% – до 146,5 тыс. человек.

Средняя сумма выдачи автокредита на одного заемщика составила по итогам 9 месяцев этого года составила 8,3 млн тг против 8 млн в тот же период годом ранее. Максимальный объем выдачи автокредитов одному заемщику в этот раз составил, кстати, 407,1 млн тг.

По месяцам особенно выделяется в выдачах июль: сумма оформленных займов составила 175,8 млрд тг, при среднем уровне за все 9 месяцев в 135 млрд тг.

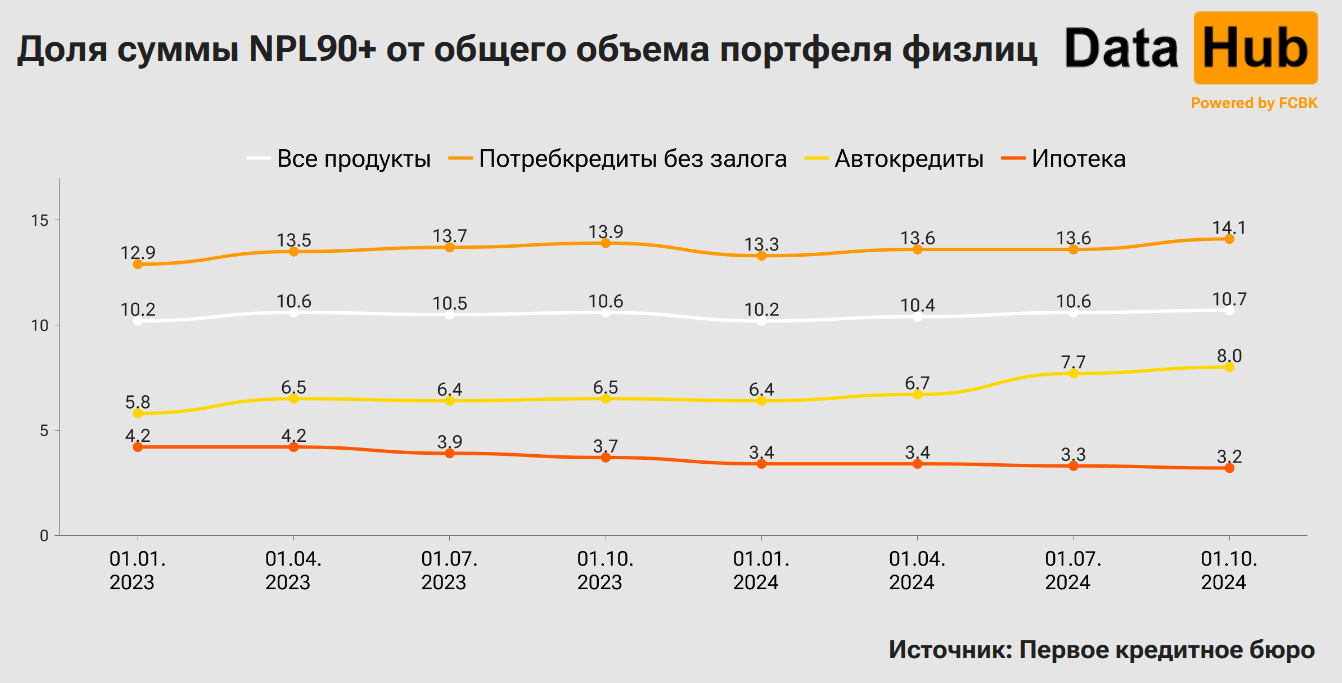

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: NPL90+

Коротко о просрочке: объем кредитов физлиц с просрочкой от 90 дней по состоянию на 1 октября эквивалентен 10,7% от общего объеме портфеля. Принципиально эта доля не меняется, по сравнению с началом года она выросла на 0,5 п.п. Из ключевых продуктов выше процент просрочки в беззалоговом потребительском кредитовании (14,1%), в автокредитах речь о показателе в 8%, в случае с ипотекой – о показателе в 3,2%.

БИЗНЕС-КРЕДИТОВАНИЕ: ПОРТФЕЛЬ

Портфель бизнес-кредитов, к которому мы относим займы юридических лиц и индивидуальных предпринимателей, по состоянию на 1 октября достиг 27,3 млрд тг. С начала года он вырос на 10,8% – более ощутимо, чем за тот же период годом ранее (+7,3%).

Общее число контрактов, сейчас составляющее 987 тыс. ед., напротив, возросло скромнее: на 14,8% сейчас против 33,1% годом ранее. Сходную динамику показывает и число заемщиков, достигающее на 1 октября 596,8 тыс. субъектов: в текущем году оно приросло на 14%, в прошлом – на 32,7%.

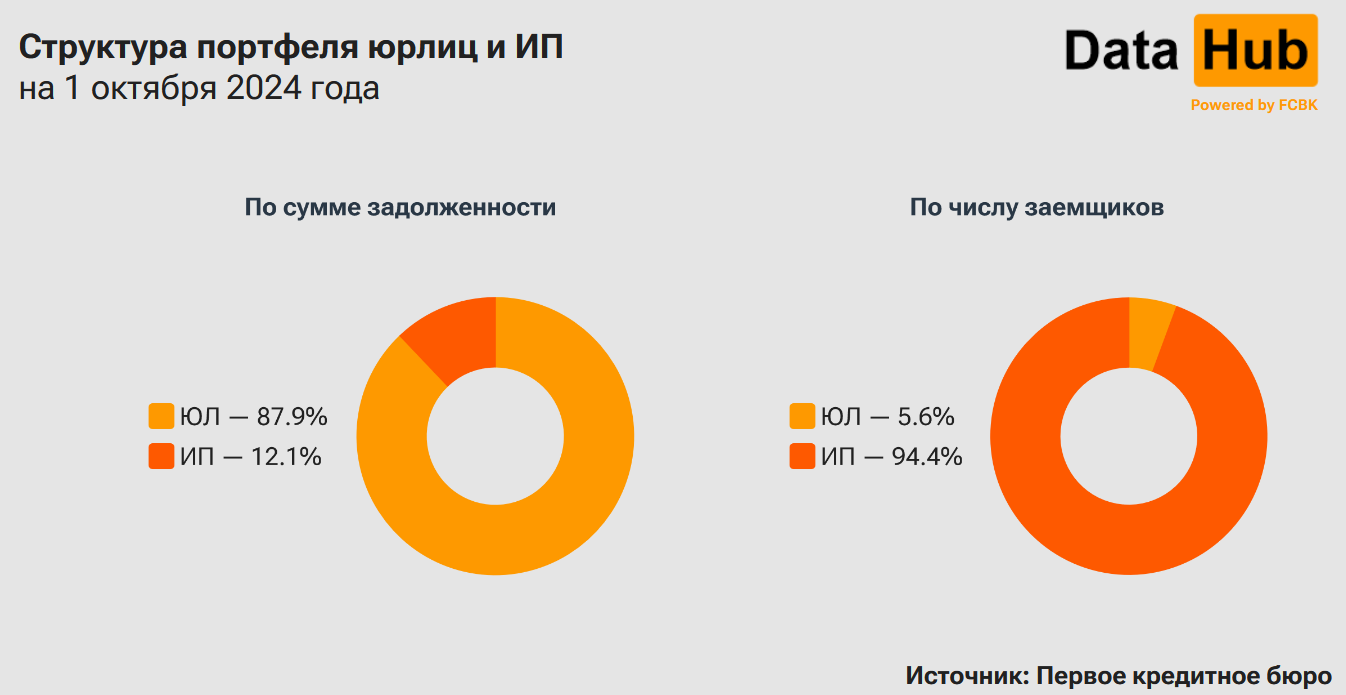

Разные тренды объясняются тем, что с точки зрения суммы портфель сформирован в основном за счет юридических лиц (на 88%), а с точки зрения числа контрактов и заемщиков – в основном за счет ИП (конкретно на 82% и 94% соответственно). Потому на динамике объемов больше сказывается ситуация в сегменте ЮЛ, а на динамике числа контрактов/заемщиков – ситуация в сегменте ИП. Посмотрим детальнее, как конкретно сейчас выглядит картина и там, и там.

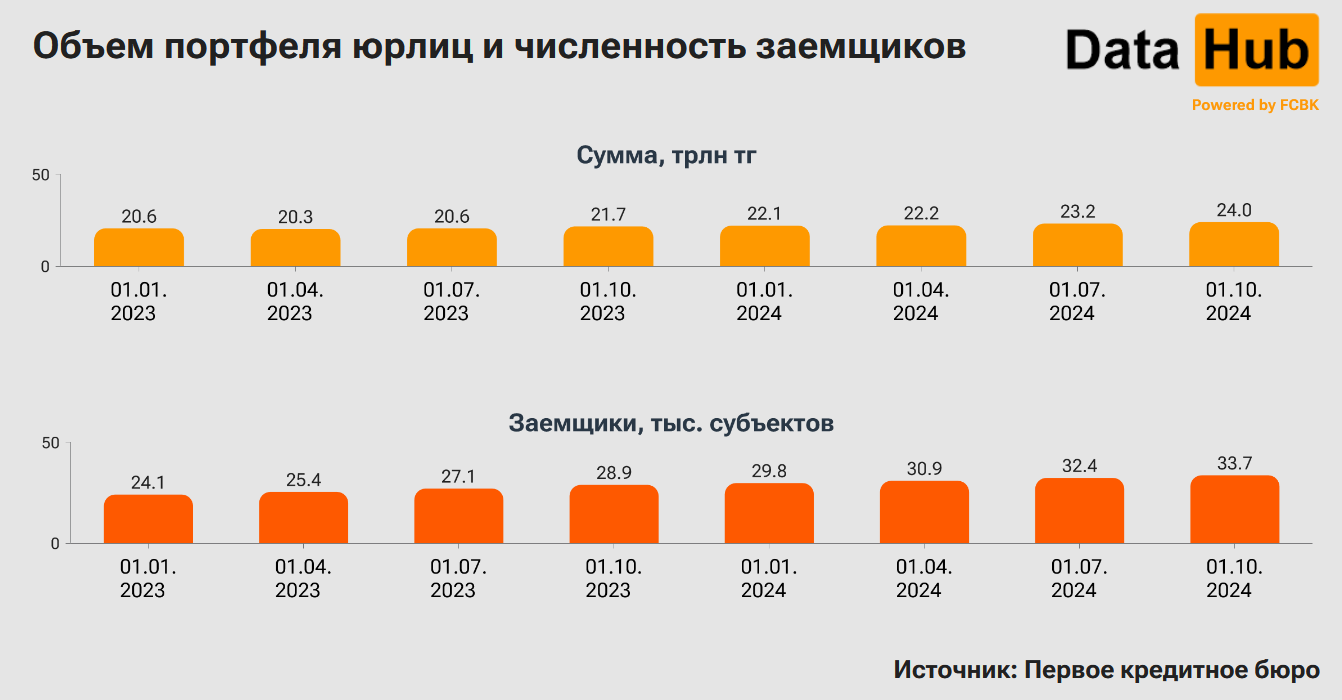

ЮРИДИЧЕСКИЕ ЛИЦА

Совокупный портфель юридических лиц на 1 октября составляет 24 трлн тг. С начала года он возрос на 8,8%, что быстрее 5,2%, которые фиксировались в 2023 году. А вот число контрактов, сейчас составляющее 175,5 тыс. ед., увеличивалось медленнее: 8,8% сейчас против 14,2% годом ранее.

Похожая картина получилась и по числу заемщиков. Сейчас речь идет о 33,7 тыс. субъектов, а прирост с начала года составил 12,9%, оказавшись скромнее прошлогодних 19,9%.

Средний размер задолженности на одного заемщика у юридических лиц сейчас составляет 712,9 млн тг, что на 3,7% ниже, чем в начале года.

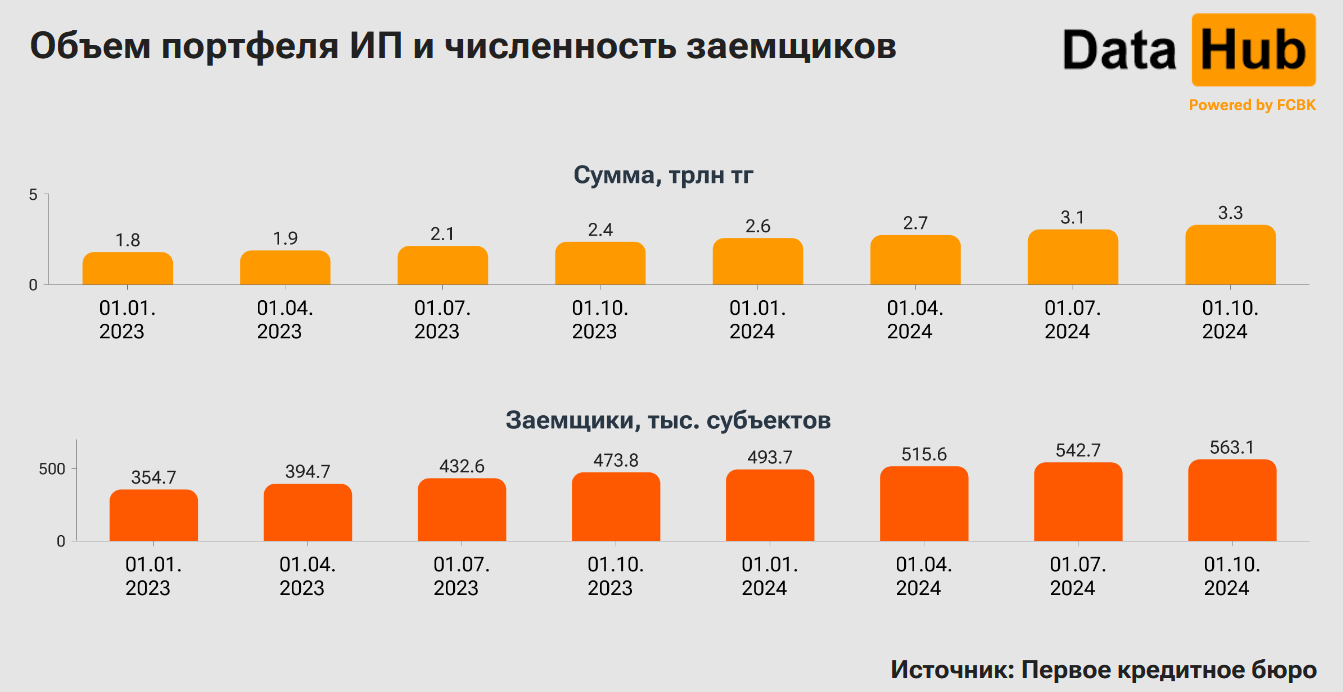

ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ

На 1 октября совокупный объем оставшейся задолженности ИП достиг 3,3 трлн тг. Прирост с начала года составил 28,5%, приблизительно совпав с прошлогодними темпами в 31,8%.

А вот с точки зрения числа контрактов (811,5 тыс. на 1 октября) прирост оказался заметно меньшим: +16,2% с начала 2024 года против 38,5% по итогам трех кварталов 2023-го. Примерно такая же ситуация с приростом числа заемщиков, которых сейчас насчитывается 563,1 тыс. Темпы прироста с начала года в 2024 году составили 14,1%, а годом ранее было 33,6%.

Текущая средняя сумма задолженности на одного заемщика-ИП составляет 5,9 млн тг, что на 12,7% больше, чем было в начале года.

БИЗНЕС: ВЫДАЧИ

За период январь-сентябрь общий объем выдач юридическим лицам и индивидуальным предпринимателям достиг 14,1 трлн тг, что на 23,7% больше, чем было в те же месяцы 2023 года. А вот число выдач сократилось с 479,3 тыс. штук за три квартала прошлого года до 411,5 тыс. сейчас (-14,1%). Число заемщиков, в свою очередь, упало на 9%: было 279,3 тыс., стало 254,1 тыс.

Как и в случае с портфелем, основной массив выдач с точки зрения суммы сформирован юридическими лицами (91%), а с точки зрения числа контрактов и числа заемщиков – индивидуальными предпринимателями (74% и 94% соответственно).

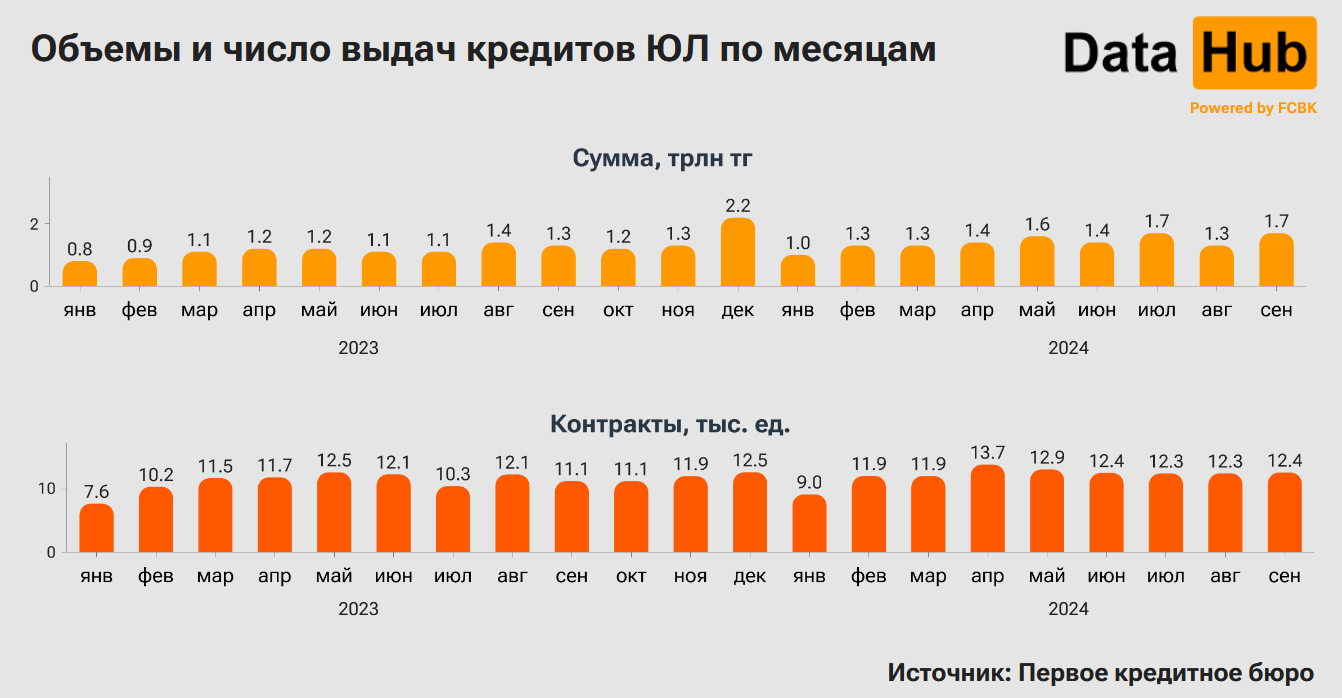

ЮРИДИЧЕСКИЕ ЛИЦА

Совокупный объем кредитов, предоставленных ЮЛ за девять месяцев текущего года, составил 12,8 трлн тг, что на 26% больше, чем было в тот же период годом ранее. Число кредитов тоже возросло – на 9,7%, до 108,7 тыс. ед. А число заемщиков несколько сократилось – минус 3,2%, до 16,3 тыс. субъектов.

Таким образом, в среднем один заемщик-юрлицо за три квартала оформил займы на сумму в 783,1 млн тг, что на 30% больше, чем было в те же месяцы годом ранее.

Самыми продуктивными по объемам выдач месяцами в текущем году были июль и сентябрь (чуть больше 1,7 трлн тг в обоих случаях). При этом параллельного всплеска числа оформленных контрактов в эти месяцы не отмечалось, зато сказались отдельные очень крупные контракты. В обоих случаях были оформлены в том числе кредиты на сумму свыше 300 млрд тг.

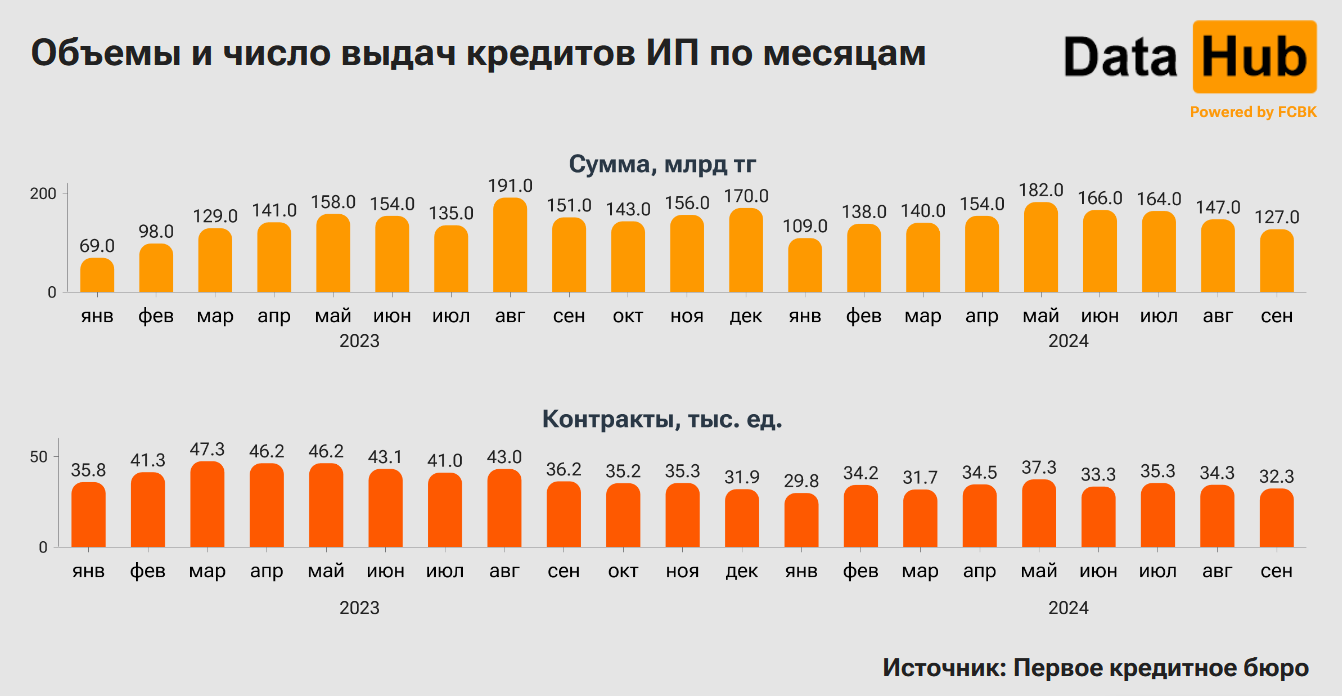

ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ

Сумма выдач кредитов ИП по итогам девяти месяцев года достигла 1,3 трлн тг, что на 8,3% больше, чем в тот же период 2023-го. Число контрактов притом снизилось на 20,4%, до 302,8 тыс. ед., а число заемщиков сократилось на 9,4%, до 237,8 тыс. субъектов. Соответственно, получается, можно наметить общий тренд: в этом году кредиты оформило меньшее число как ЮЛ, так и ИП, но совокупные суммы в обоих случаях возросли.

Самым активным месяцем в кредитовании индивидуальных предпринимателей с точки зрения объемов выдач в текущем году стал май, когда была выдана сумма в 182 млрд тг. Он же оказался самым продуктивным и по числу выдач – 37,3 тыс. ед.

Средний заемщик-ИП за три квартала оформил кредиты на сумму в 5,6 млн тг, что на 19,5% больше, чем в те же месяцы 2023-го.

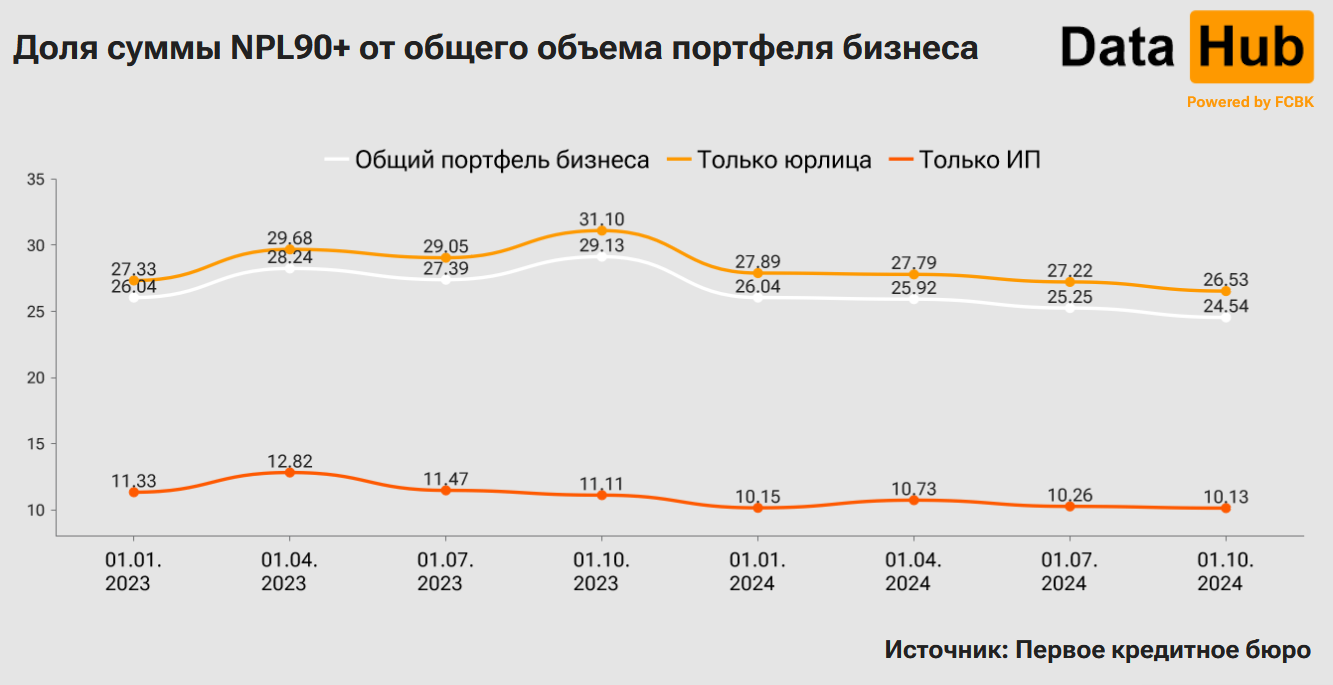

БИЗНЕС-КРЕДИТОВАНИЕ: NPL90+

По состоянию на 1 октября сумма кредитов юрлиц и ИП с просрочкой более 90 дней эквивалентна 24,54% от общего объема портфеля. Хотя это самое низкое значение по итогам квартала по крайней мере с начала 2022 года, показатель все равно остается гораздо выше, чем в розничном кредитовании. Специфика в том, что основная часть суммы просрочки тут притом приходится на старые кредиты, а около 60% всего объема NPL90+ уже списано.

Из 6,7 трлн тг просрочки около 6,4 трлн тг формируют юридические лица, причем, опять же, свыше 60% из них уже списано. Относительно общего портфеля юрлиц доля NPL9+ составляет, с учетом этих списанных контрактов, 26,53%.

Доля

NPL90+в общей сумме кредитов

индивидуальных предпринимателей уже гораздо ниже – 10,13% по состоянию на 1

октября. Из общей суммы просрочки списано при том около трети.

Views: 5324