Кредитный рынок Казахстана: итоги I полугодия в розничном секторе

Разбираемся с общими трендами и динамикой по ключевым продуктам

Жарияланды: 2024 ж. 26 шілде, 10:40

Сколько казахстанцы должны банкам, МФО и прочим кредитным организациям? Быстро ли растет в этом году совокупная задолженность заемщиков? Много ли кредитов граждане успели взять за первые шесть месяцев 2024-го? Как выглядят самые большие кредиты разных типов, оформленные казахстанцами в этом году? Подводим итоги первого полугодия в подробном материале DataHub.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ПОРТФЕЛЬ

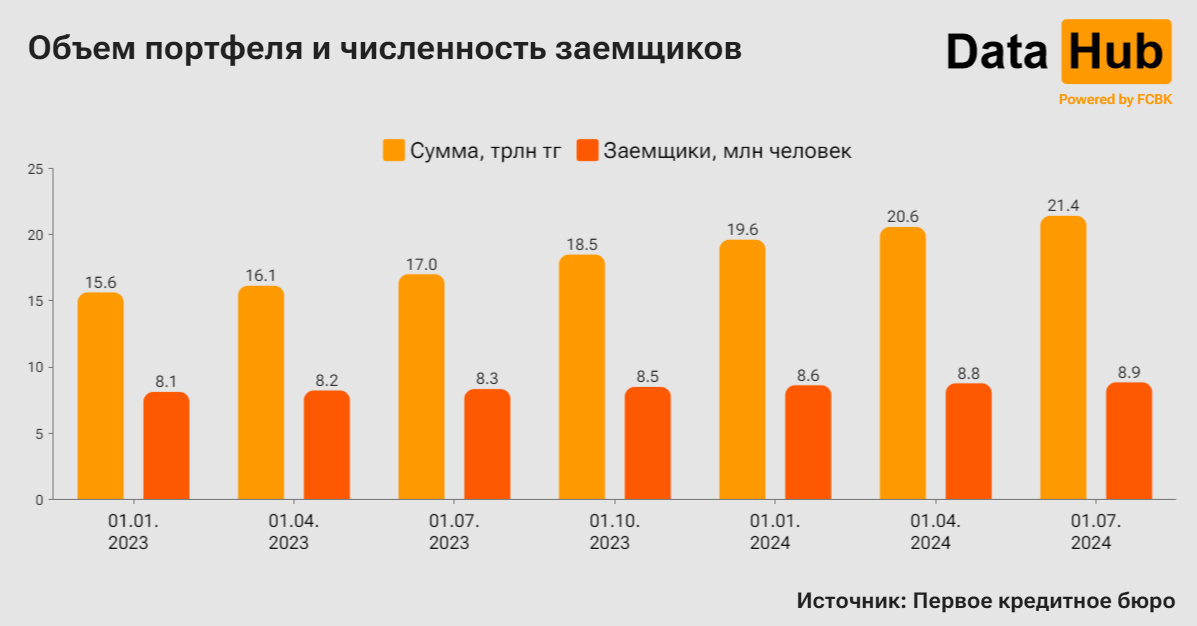

К 1 июля 2024 года объем портфеля физлиц в казахстанских кредитных организациях всех типов достиг 21,4 трлн тг. Эта сумма включает в себя в том числе списанные контракты и учитывает основной долг и начисленное вознаграждение. С начала года показатель вырос на 9%, примерно такими же темпами, что за тот же период годом ранее.

Число заемщиков к концу полугодия достигло 8 млн 854 тыс. человек, что на 220 тыс. человек и 3% больше, чем фиксировалось на 1 января. Опять же, как и в случае с объемом портфеля, нынешние темпы прироста приблизительно совпадают с теми, что были в первом полугодии 2023 года.

А вот темпы прироста числа контрактов по сравнению с 2023 годом замедлились. Так, в первом полугодии прошлого года показатель вырос на 10%, а сейчас – в пределах 7%, с 33,7 млн ед. до 35,9 млн. На одного заемщика сейчас приходится, таким образом, около 4 контрактов любого типа, по сравнению с началом года ситуация практически не изменилась.

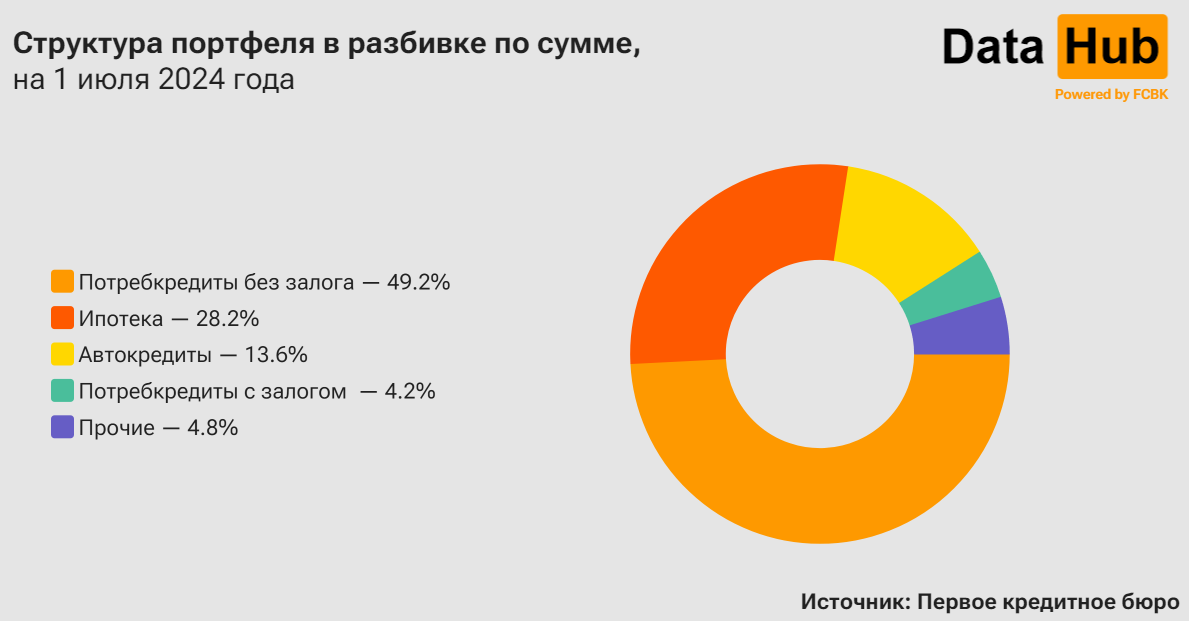

Что касается структуры портфеля, то с точки зрения суммы наибольшая отдельная доля неизменно приходится на потребительские кредиты без залога. По состоянию на 1 июля этот тип займов составляет 49% портфеля, и это значение особенно не менялось не только по сравнению с январем, но и в принципе в последние годы.

Еще 28% процентов портфеля приходится на ипотеку, 14% – на автокредитование. По сравнению с началом года особых перемен тоже нет, а вот по сравнению с 1 июля 2023 года отмечается небольшое снижение доли ипотеки (было 32%) и рост доли автокредитования (было 11%).

На все прочие продукты – потребкредиты с залогом, автоломбарды, бизнес-кредиты физлиц, кредитные карты, микрозаймы формата «до зарплаты» – в совокупности сейчас приходится около 9%. Здесь ситуация опять же не меняется принципиально, за отметку в 10% показатель по итогам квартала выходил в последний раз два года назад, к 1 июля 2022-го.

Подробнее посмотрим на те продукты, что сейчас формируют основную массу совокупного портфеля. Начнем с главного типа кредитов – беззалоговых потребительских.

ПОТРЕБИТЕЛЬСКИЕ КРЕДИТЫ БЕЗ ЗАЛОГА

Сумма таких займов в портфеле кредитных организаций на 1 июля составляет 10,5 трлн тг, что на 11% больше, чем было в начале года. Темпы прироста в текущем году примерно соответствуют тем, что фиксировались в первом полугодии 2023-го. Число контрактов выросло на 9% до 29,7 млн ед., число заемщиков – на 3% до 8,1 млн человек, в обоих случаях динамика опять же сопоставима с прошлогодней.

Средняя сумма оставшейся задолженности по этому типу продуктов к 1 июля составляет 355 тыс. тг на один контракт, по сравнению с началом года она выросла лишь на 1,5% при более заметной инфляции за тот же период (3,9%). На одного заемщика приходится 1,3 млн тг, что уже на 7,3% больше, чем было в начале года.

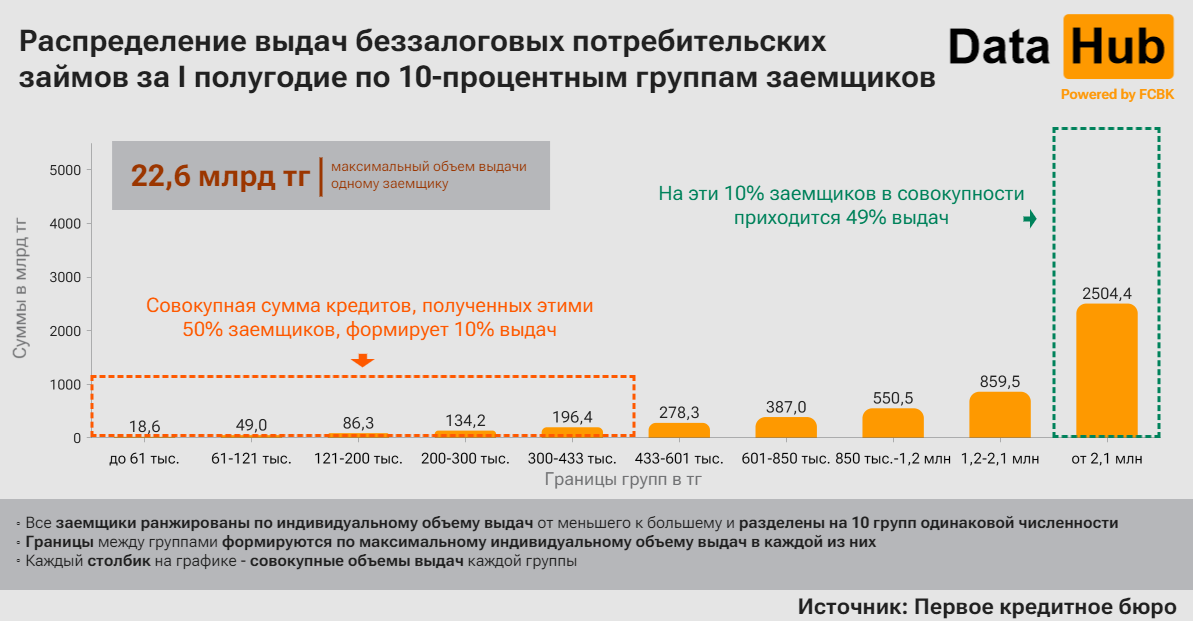

Конечно, указанная средняя величина дает лишь примерное представление о задолженности «типичного» заемщика с потребительским беззалоговым кредитом. В эту категорию попадают очень разные люди – как те, чья задолженность измеряется десятками тысяч тенге, так и те, кто должен миллиарды.

Чтобы подробно разобраться, насколько сильно заемщики отличаются друг от друга, разделим их на группы с одинаковой численностью – по 10% от общего показателя, – но разным размером задолженности. Сначала всех заемщиков мы ранжируем по величине оставшегося долга от меньшего к большему, а потом разобьем на упомянутые группы, которые в статистике принято называть децильными. Границы между группами проведем по максимальной сумме задолженности в каждой из них.

В результате такого деления заемщиков с потребкредитами без залога мы обнаружим, что у 50% из них – пяти первых децильных групп – сумма оставшейся задолженности по всем таким займам не превышает примерно 608 тыс. тг на человека, а их совокупный долг составляет лишь 9% от всего объема портфеля по продукту. С другой стороны, 10% заемщиков с самыми большими индивидуальными суммами задолженности вместе должны почти половину от всего объема портфеля. При этом существует человек, которому предстоит погасить около 22,7 млрд тг по потребительским беззалоговым займам. Обратите внимание, что все это – только суммы по этому конкретному продукту, и у тех же самых заемщиков могут быть и другие кредиты.

ИПОТЕКА

Совокупная сумма оставшейся задолженности по ипотечным займам составляет на 1 июля около 6 трлн тг, что на 3,5% больше, чем в начале года. Сопоставимые темпы прироста отмечались, опять же, и по итогам 6 мес. 2023-го. Число контрактов достигло 587 тыс. ед., число заемщиков – 561 тыс. человек. Темпы прироста в обоих случаях составили около 3%, что чуть-чуть медленнее, чем в прошлом году: тогда число контрактов выросло на 5%, число заемщиков – на 4%.

Средний размер оставшейся задолженности на одного казахстанца с ипотекой составляет около 10,8 млн тг (именно по этому типу продукта). При этом здесь опять же заемщик заемщику рознь – хотя контраст и не столь драматический, как внутри потребительского кредитования. Для иллюстрации: с одной стороны, 10% заемщиков с небольшой оставшейся суммой ипотеки нужно еще погасить в среднем по 1 млн тг, а с другой – есть лицо, которому еще предстоит отдать почти 4 млрд тг.

АВТОКРЕДИТОВАНИЕ

Портфель автокредитов к 1 июля составил 2,9 трлн тг, прибавив 16% по сравнению с уровнем начала года. В 2023-м темпы, кстати, были еще более заметными – за первое полугодие объемы возросли на четверть. Число кредитов увеличилось на 6% до 504 тыс. ед. (в 2023-м было +13%), число заемщиков – на 11% до 477 тыс. человек (в 2023-м темпы было примерно так же, +12%).

Средняя сумма автокредита на заемщика – около 6,1 млн тг, что на 4% больше, чем было в начале года. При этом 10% заемщиков с самыми скромными оставшимися объемами задолженности осталось заплатить в среднем всего по 580 тыс. тг, а 10% с самыми большими объемами – в среднем по 16,8 млн тг. Максимальная сумма оставшихся выплат по автокредитам у одного заемщика составляет 731 млн тг.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ВЫДАЧИ

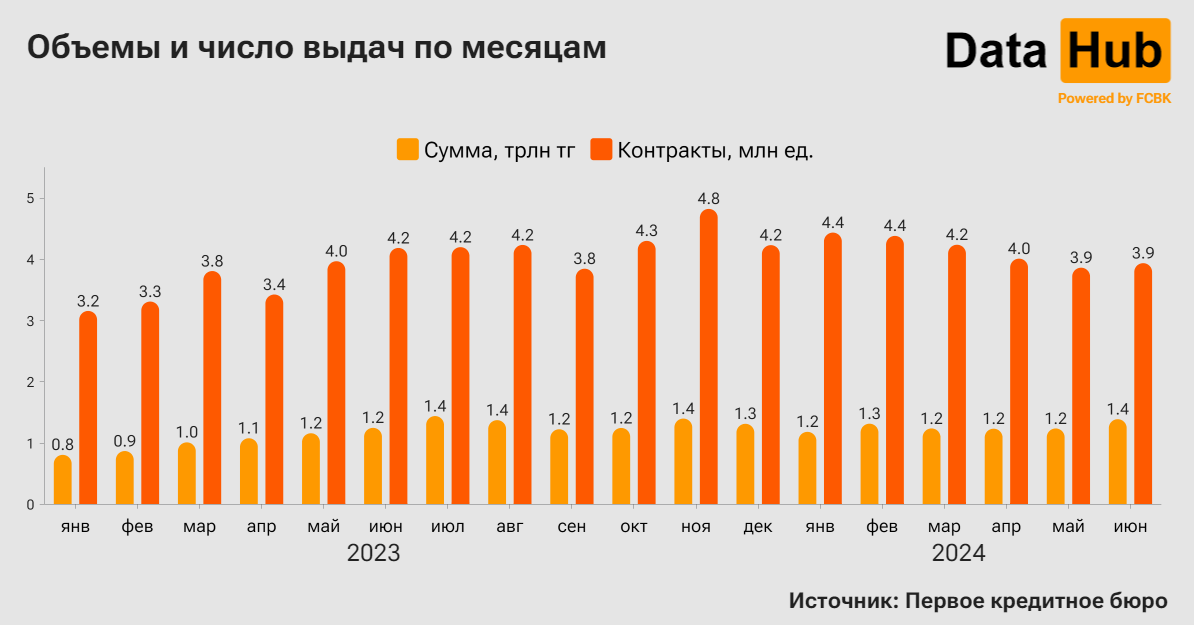

За шесть месяцев 2024 года казахстанцы взяли кредиты на сумму в 7,6 трлн тг. Речь, опять же, о совокупном показателе по всем продуктам. Основная доля, как и в случае с портфелем, тут приходится на потребкредиты без залога, причем их удельный вес даже больше – 67%. У ипотеки 11%, у автокредитования – 10%.

По сравнению с первым полугодием прошлого года совокупная сумма выдач возросла на 23%, причем из ключевой тройки продуктов самую заметную динамику показывает выдача беззалоговых потребкредитов.

Число кредитов, оформленных в первом полугодии, составило 24,9 млн ед., что на 14% больше, чем годом ранее. Число уникальных заемщиков в первом полугодии составило 5,8 млн человек, в те же месяцы 2023-го их было 5,5 млн.

Более подробно вновь взглянем на динамику по трем основным продуктам.

ПОТРЕБИТЕЛЬСКИЕ КРЕДИТЫ БЕЗ ЗАЛОГА

Сумма выдач за полугодие здесь составила почти 5,1 трлн тг, что на 28% выше объемов того же периода 2023 года. Число кредитов достигло почти 18 млн ед., прибавив г/г 21%, число уникальных заемщиков составило 5,4 млн против 5 млн годом ранее.

В среднем один человек за полугодие взял беззалоговые потребкредиты на сумму в 937 тыс. тг, однако, как и в случае с портфелем, заемщики в этой категории очень заметно отличаются друг от друга. Так, 10% из них с самыми небольшими суммами кредитов в среднем за полугодие брали по 35 тыс. тг, а 10% с самыми большими – в среднем по 4,6 млн тг, причем максимальная сумма выдачи на одного заемщика составила 22,6 млрд тг за полугодие (эти деньги были получены, кстати, в одном месяце, июне).

ИПОТЕКА

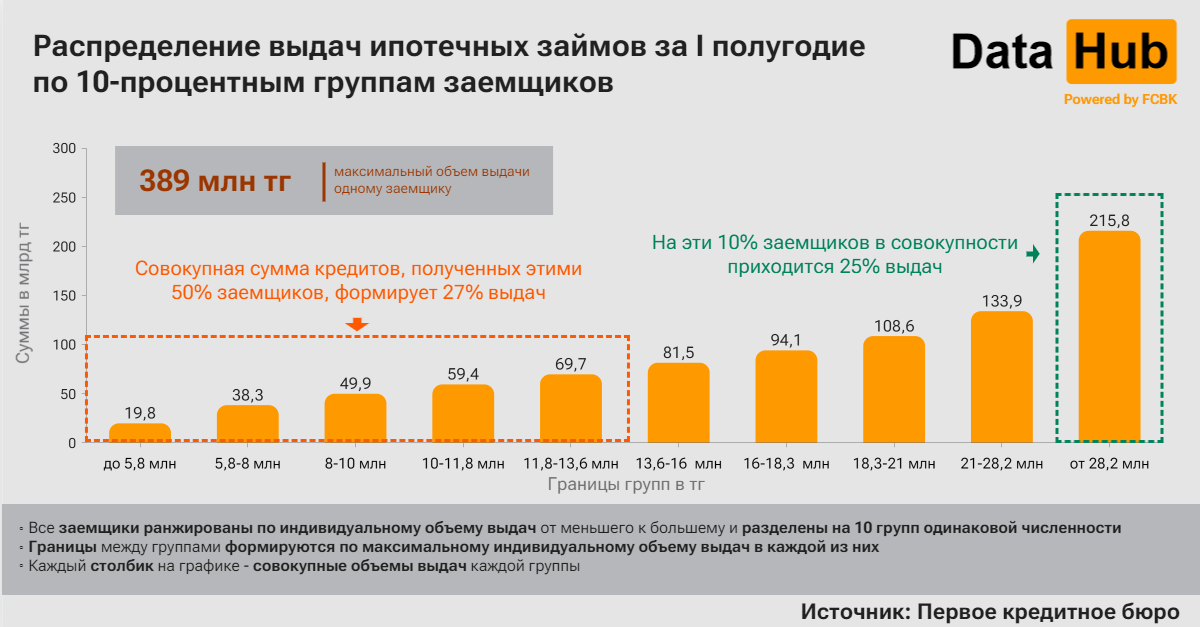

За первое полугодие были оформлены ипотечные кредиты на сумму в 871 млрд тг, что на 14% больше, чем в те же месяцы прошлого года.Число кредитов выросло даже чуть быстрее, на 16% г/г, и достигло 56,4 тыс. ед. Число уникальных ипотечных заемщиков за полугодие составило 55,2 тыс. человек, годом ранее было 46,8 тыс. Таким образом, один человек в среднем оформил в первом полугодии ипотеку на сумму в 15,8 млн тг.

Здесь выдачи распределены между заемщиками более равномерно, чем мы видели это на примере потребкредитов без залога. Средняя сумма для 10% лиц с самыми большими оформленными ипотеками отличается от такого же показателя для 10% лиц с самыми скромными объемами всего в 11 раз, тогда как в случае с потребительскими беззалоговыми займами цифры отличаются в 135 раз.

АВТОКРЕДИТЫ

Сумма автокредитов, выданных в январе-июне 2024 года, достигла 763,7 млрд тг, что на 14% больше, чем в тот же период прошлого года. Число контрактов притом приросло скромными темпами в 3% и достигло 98,3 тыс. ед. Число уникальных заемщиков в полугодии возросло с 87,3 тыс. в 2023-м до примерно 93,7 тыс. в этом году.

Средняя сумма выдачи на одного человека составила около 8,1 млн тг. Здесь заемщики, опять же, отличаются друг от друга не настолько разительно, как в случае потребительских беззалоговых кредитов. Средняя сумма для 10% лиц с самыми скромными выдачами составляет 1,2 млн тг, для 10% лиц с самыми существенными – 18,5 млн тг. Максимальная сумма выдачи на заемщика составила, к слову, около 280 млн тг.

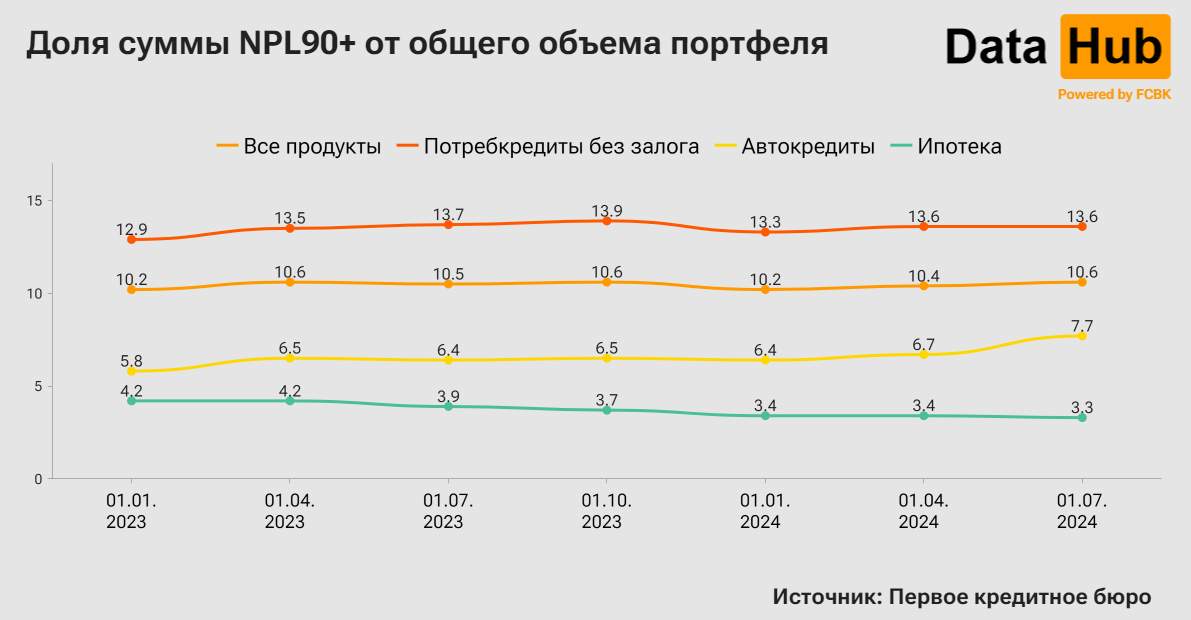

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: NPL90+

В заключение коротко оценим, насколько велика доля проблемных кредитов в общем объеме портфеля физлиц. По состоянию на 1 июля общая сумма займов с просрочкой более 90 дней составила, с учетом списанных контрактов, около 2,3 трлн тг, что на 14% больше, чем в начале года. Доля таких проблемных займов в общем объеме портфеля составляет 10,6%, и принципиально показатель в последнее время не менялся: в начале года уровень составлял 10,2%, а по итогам первого полугодия 2023-го – 10,5%.

По ключевым продуктам более высокая доля NPL90+ фиксируется в потребительских кредитах без залога (13,6% от общей суммы), у автокредитов она составляет 7,7%, а в ипотеке, ожидаемо, оказывается наиболее низкой по всем розничным продуктам в целом – 3,3%. Принципиальных перемен в течение последнего года по конкретным сегментам, опять же, не было.

Көрулер: 3507