Кредитный рынок Казахстана: итоги первого полугодия

Главные тренды и детали по основным продуктам

Опубликовано: 21 августа 2025 г. в 10:34

Каков объем кредитов, которые казахстанцы успели получить с начала года и сколько теперь они должны банкам, МФО и другим организациям? Что оказалось быстрее: рост выдач или рост цен на товары и услуги? Что толкает вверх автокредитование и тормозит выдачи беззалоговых потребительских займов? Сколько человек оформили ипотеку в первом полугодии и сильно ли эти заемщики отличались друг от друга? Как чувствует себя кредитование предприятий? Изучаем детали рынка в большом материале DataHub.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ПОРТФЕЛЬ

По итогам первого полугодия оставшаяся задолженность физических лиц перед различными типами организаций, передающих информацию в Первое кредитное бюро (БВУ, МФО, ломбарды и т. д.), составила приблизительно 25,5 трлн тг. Указанная сумма здесь и везде далее при анализе портфеля приводится без учета списанных контрактов, при этом охватывая основной долг и начисленное вознаграждение.

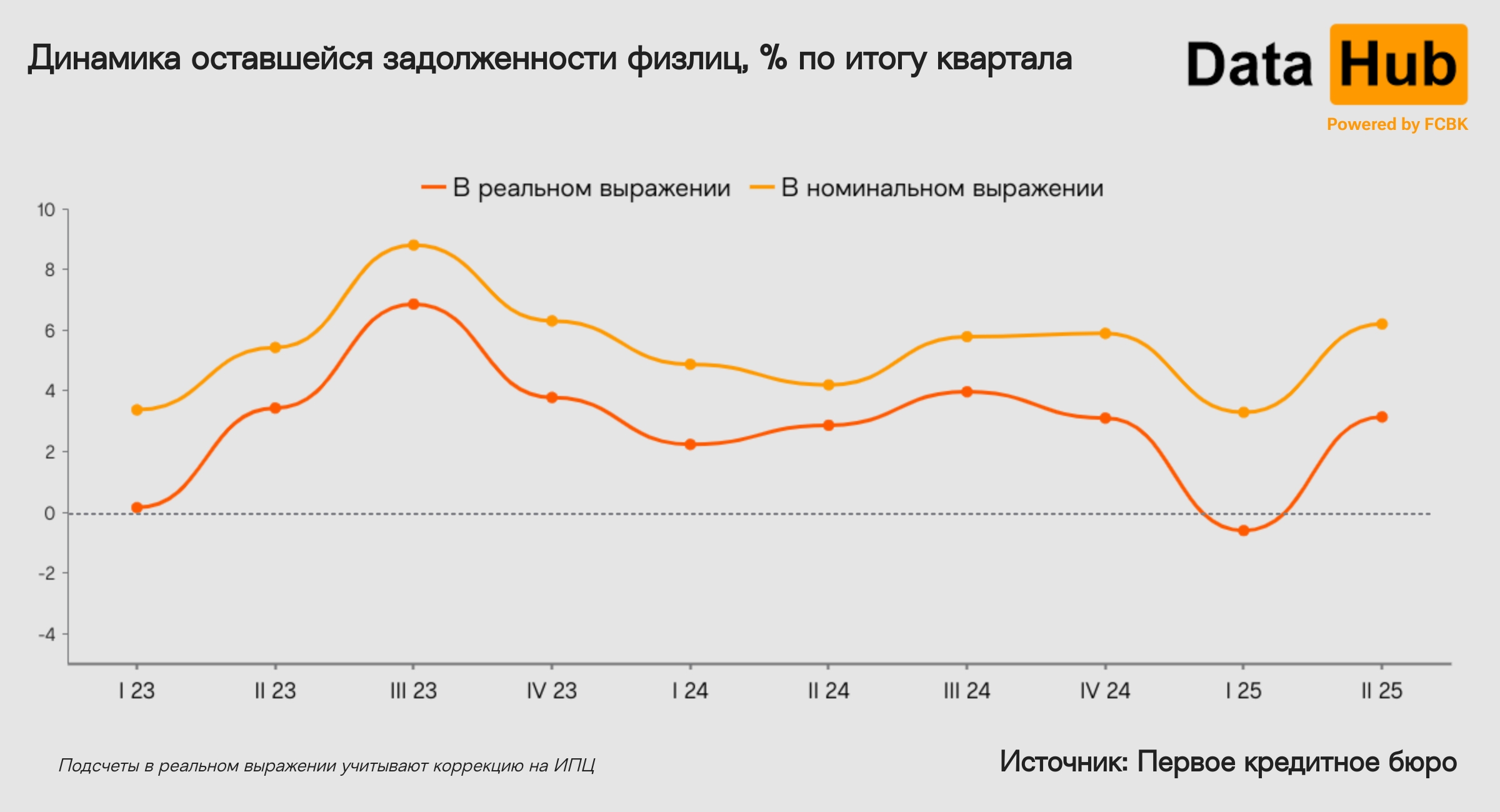

За период с начала года розничный кредитный портфель номинально прибавил 9,7%, что сравнимо с динамикой за первое полугодие предыдущего года (9,3%). Однако номинальные подсчеты не учитывают инфляции, то есть того, как обесценивается тенге: грубо говоря, то, что на одну и ту же сумму теперь можно приобрести меньше товаров, чем в прошлом.

Общие темпы роста потребительских цен в 2025 году складываются на более высоком уровне, чем это было в 2024 году (+7% с начала года против +3,9%). Так что при реальных расчетах, с коррекцией на инфляцию, рост в этом году по итогам полугодия менее выраженный — +2,5% с начала года сейчас против +5,2% в 2024-м.

Взглянем отдельно на итоги только второго квартала: в номинальном выражении за три месяца розничный портфель вырос на 6,2%, в реальном – на 3,1%. При этом по итогам первого квартала фиксировалось реальное падение.

А вот численность заемщиков, на 1 июля составившая 8,9 млн человек, прирастает достаточно слабо. Так, с начала года по 1 июля показатель прибавил 1,2% против 2,8% за те же месяцы годом ранее, а конкретно за второй квартал динамика сложилась на уровне 0,4% — это самые низкие квартальные темпы по крайней мере с начала 2022-го.

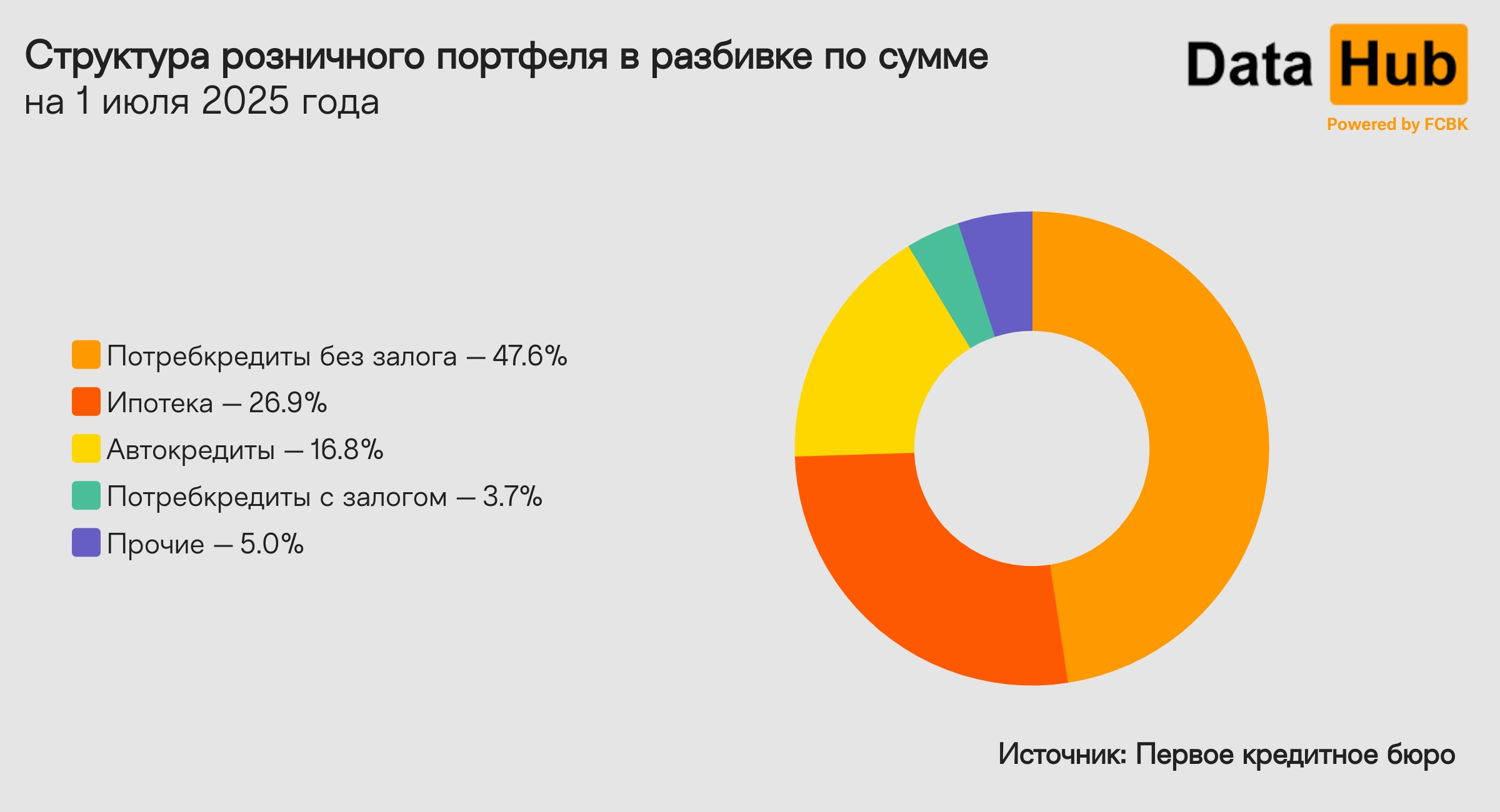

Что касается числа контрактов, то здесь налицо замедление в том числе по итогам полугодия: в 2025 году речь о темпах в +4,2% против +7,1% в те же месяцы 2024-го. Прирост конкретно за второй квартал составил +1,4%, это опять же самая скромная динамика как минимум в последние три с половиной года. Ключевыми продуктами в розничном кредитовании традиционно остаются потребительские кредиты без залога, автокредиты и ипотека. Все вместе эти три типа займов в денежном выражении сейчас формируют 90% портфеля, причем около половины суммы обеспечиваются беззалоговыми потребкредитами

Эти пропорции в последние несколько лет принципиально не меняются, отметить можно лишь тренд на довольно уверенный рост доли авто (с примерно 11% на начало 2022-го до 17% к 1 июля 2025-го) и некоторое сокращение доли ипотеки (с 31% до 27% за тот же период).

ПОТРЕБКРЕДИТЫ БЕЗ ЗАЛОГА: ПОРТФЕЛЬ

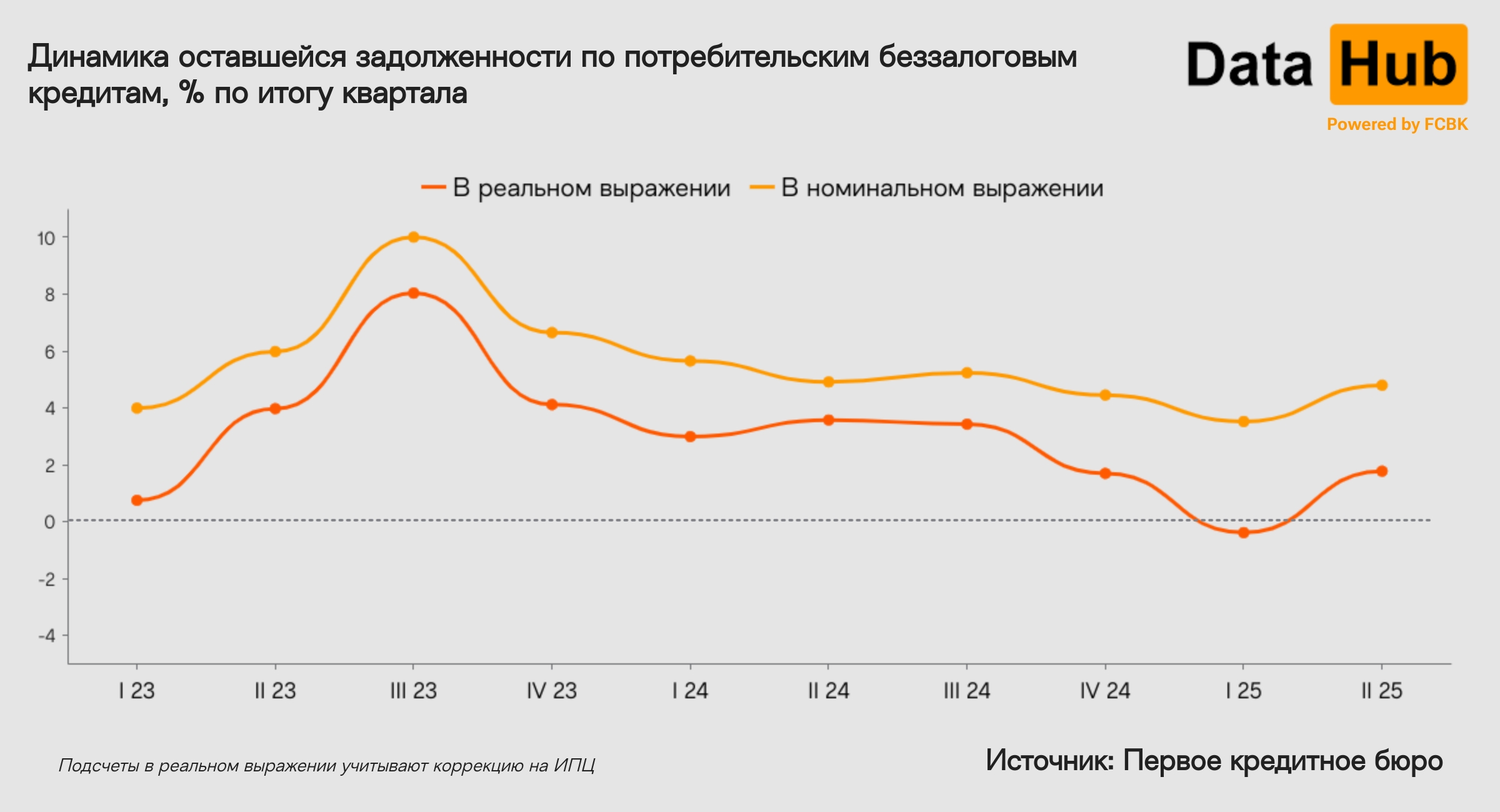

Объем портфеля потребительских кредитов без залога на 1 июля сложился в размере менее 12,2 трлн тг. Номинальный рост с начала года составил 8,5%, замедлившись в сравнении с темпами аналогичного периода 2024-го (10,8%). При пересчете в реальном выражении за счет довольно серьезной инфляции замедление более ощутимое: +1,4% сейчас против +6,7% годом ранее.

По итогам только конкретно второго квартала при этом номинальный рост составил 4,8% против 3,5% кварталом ранее. Реально же портфель с 1 апреля по 1 июля вырос на 1,8%, тогда как в первом квартале в реальном выражении портфель кредитов без залога и вовсе снизился.

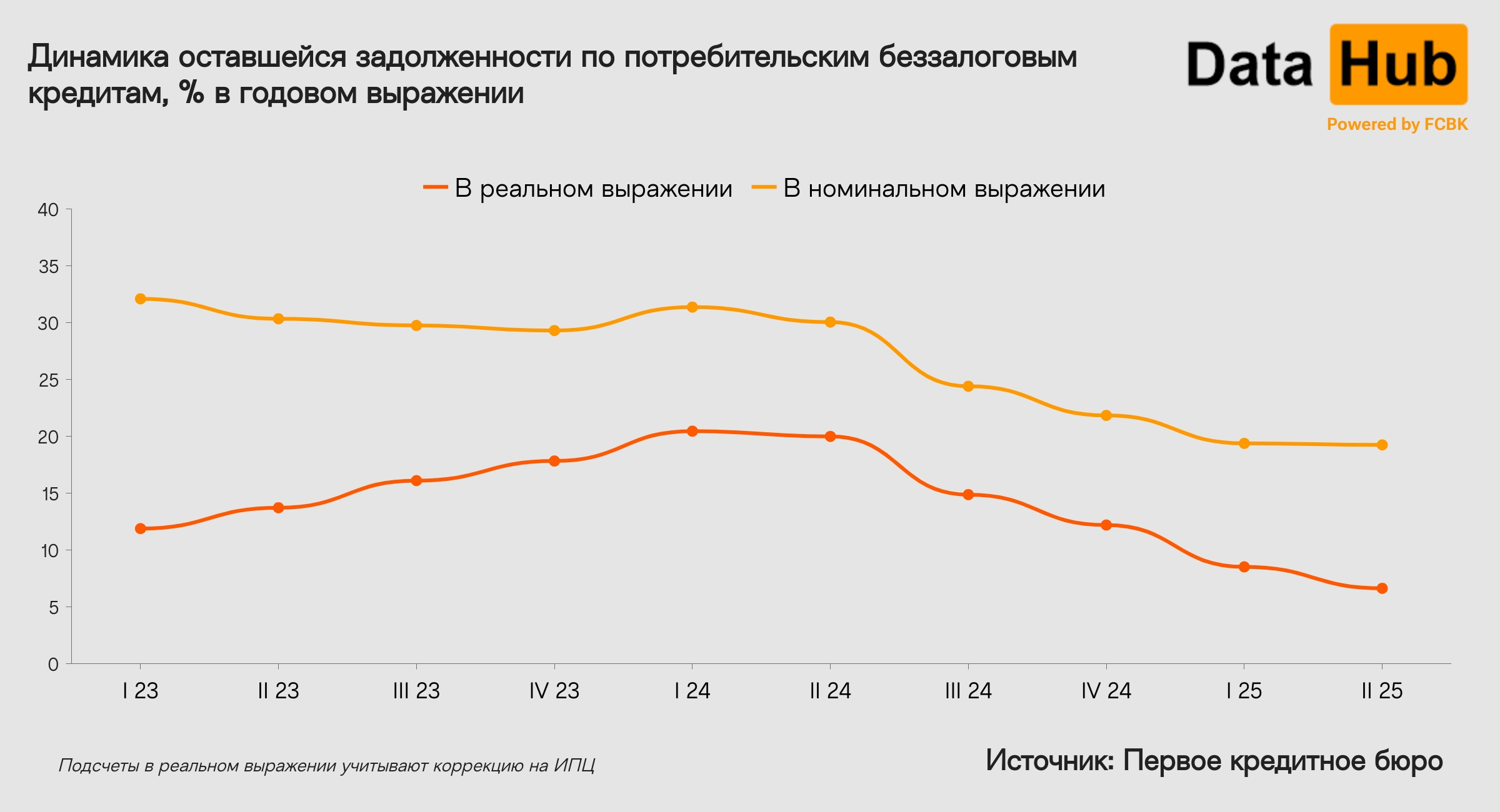

Кстати, в случае с потребкредитами без залога также особенно ярко заметно сильное замедление годовых темпов прироста портфеля: так, с 1 июля 2024-го к 1 июля 2025-го общие объемы оставшейся задолженности номинально выросли на 19,3%, реально – лишь на 6,6%, причем в обоих случаях это самые низкие показатели по итогам любого из кварталов по крайней мере с 2023 года. Наглядно замедление годовых темпов видно на графике.

В случае с числом контрактов прослеживаются примерно те же тренды. Так, прирост по итогам полугодия менее интенсивный, чем был в 2024-м: актуальное значение – +3,5%, прошлогоднее – 9,6%. Конкретно за второй квартал 2025 года прирост составил 1,3% – это самая скромная динамика с I кв. 2022 года. В годовом выражении на 1 июля 2025-го фиксируется плюс 9,5%, тогда как годом ранее было +19,8%.

Действующие потребкредиты без залога сейчас есть у почти 8,1 млн человек, и прирост этого показателя тоже замедляется. Так, в 2025 году с начала года до 1 июля число заемщиков увеличилось на 0,8% против 3,4% годом ранее. Квартальная динамика особенно слабой оказалась по итогам второго квартала: +0,3% с 1 апреля до 1 июля, это самые низкие темпы по крайней мере за три с половиной года.

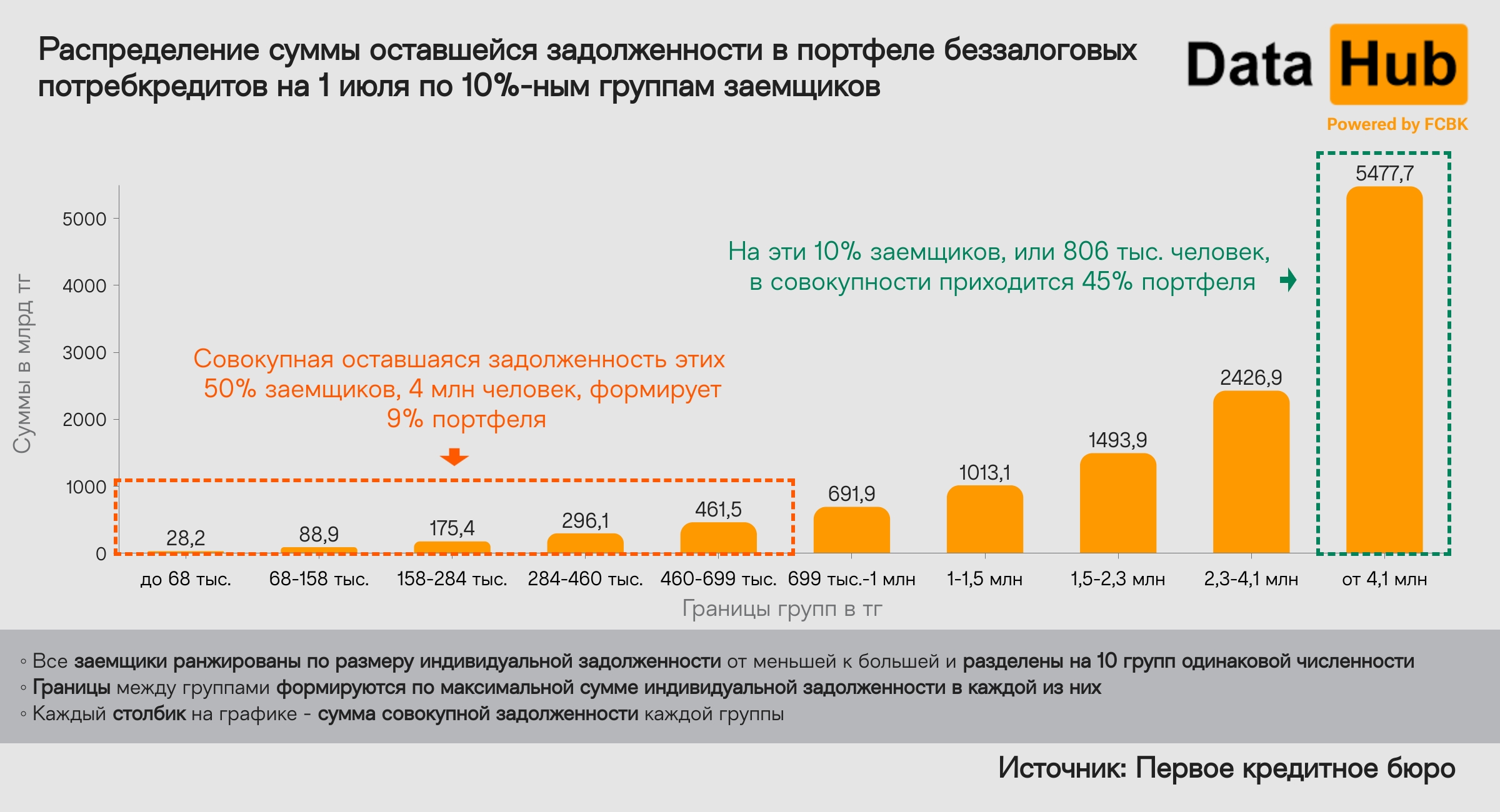

Говоря о заемщиках, традиционно подчеркнем, что в случае с потребительским беззалоговым кредитованием они отличаются друг от друга весьма заметно. С одной стороны, есть сотни тысяч человек, чья оставшаяся задолженность измеряется в десятках тысяч тенге, но с другой – есть и те, кому предстоит погасить миллионы или даже миллиарды.

Чтобы посмотреть, как сильно отличаются заемщики друг от друга, мы ранжируем всех по размеру их индивидуальной оставшейся задолженности – от меньшего к большему, а потом разделим на группы с одинаковой численностью в 10% от общего показателя. Границы между этими группами, которые принято называть децильными, проведем по максимальной сумме задолженности в каждой из них.

Таким образом, в первой группе окажутся условные мелкие заемщики, которым предстоит заплатить совсем немного, а в последней, наоборот, крупные – те, чья индивидуальная задолженность будет довольно высокой. На эту последнюю группу, то есть, напомним, всего 10% от общей совокупности заемщиков, приходится 45% процентов всего объема портфеля потребительских кредитов без залога, причем эта доля в последние годы особенно не меняется.

Еще один пример контраста между «мелкими» и крупными» заемщиками – сумма средней задолженности по потребкредитам без залога в каждой из групп. По состоянию на 1 июля 2025 года речь идет о показателях в 35 тыс. тг и 6,8 млн тг соответственно, то есть второе значение превышает первое сразу в 194 раза.

Если же брать условный масс-маркет сегмент заемщиков, примерно четыре миллиона человек, которые составляют первые пять групп с верхним порогом индивидуальной задолженности 699 тыс. тг., то средняя сумма оставшейся задолженности для них составит 260,5 тыс. тг. Это эквивалентно 58% средней зарплаты по Казахстану за завершившийся второй квартал, что соответствует среднему соотношению этих показателей в последние несколько лет, с 2023 года.

Наконец, применительно к портфелю беззалоговых потребительских займов отметим еще одну особенность: такие кредиты часто погашаются объемами, сопоставимыми с объемами выдач. Так, сумма оставшейся задолженности изменилась с 11,2 трлн тг до 12,2 трлн тг, примерно на триллион. При этом присутствует фактор довольно быстрого погашения: объем выдач, о которых мы подробнее поговорим далее, гораздо больше, чем указанный прирост портфеля, и составляет 5,4 трлн тг.

ИПОТЕКА: ПОРТФЕЛЬ

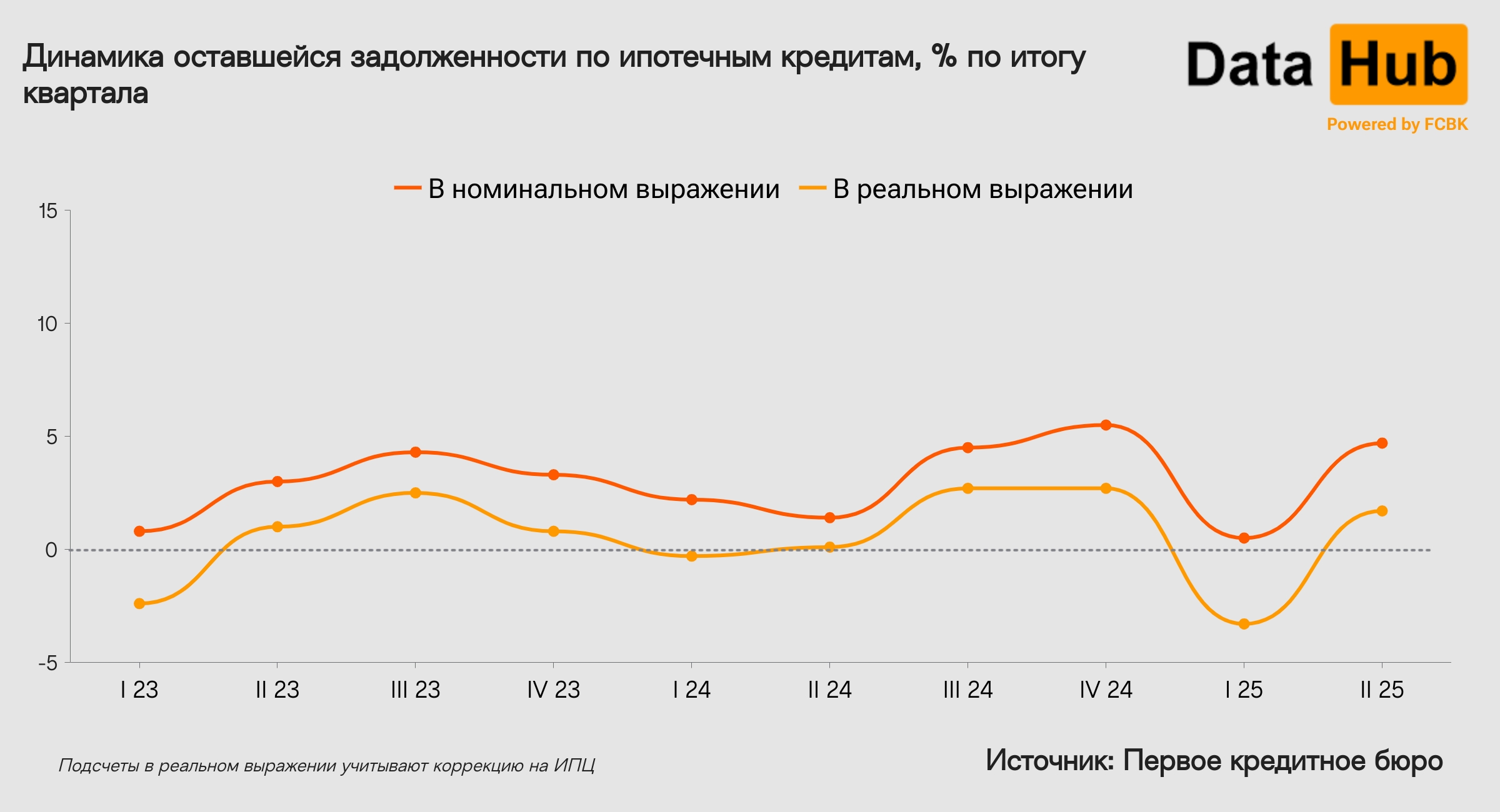

На 1 июля портфель ипотечных займов сформировался в сумме 6,9 трлн тенге. За I полугодие он прибавил 5,2% без поправки на потребительскую инфляцию (годом ранее – 3,7%). Основную роль в наблюдаемом росте сыграл II квартал – по сравнению с 1 апреля показатель увеличился сразу на 4,7%.

С поправкой на потребительскую инфляцию оставшаяся задолженность, напротив, снизилась по сравнению с 1 января – на 1,7%. Направление динамики изменилось из-за более сильного роста цен на товары и услуги, +7% с начала года. При этом важно обратить внимание на условность приведенных расчетов. Дело в том, что они учитывают темпы удорожания именно товаров и услуг, а не недвижимости, непосредственно приобретаемой в ипотеку. Сама же недвижимость подорожала за полгода следующим образом. Первичка – на 6,9%, вторичка – на 5,3%.

В дополнение отметим, что результатом отдельно взятого II квартала стал рост в реальном выражении на 1,7%, в то время как итогам I квартала фиксировалось реальное снижение на 3,3%.

Общее количество кредитов, формирующих ипотечный портфель, за I полугодие прибавило 4,3%, за II квартал – 2,8%. Число заемщиков увеличилось похожими темпами – на 4,2% и 2,7% соответственно, до 621 тыс. человек.

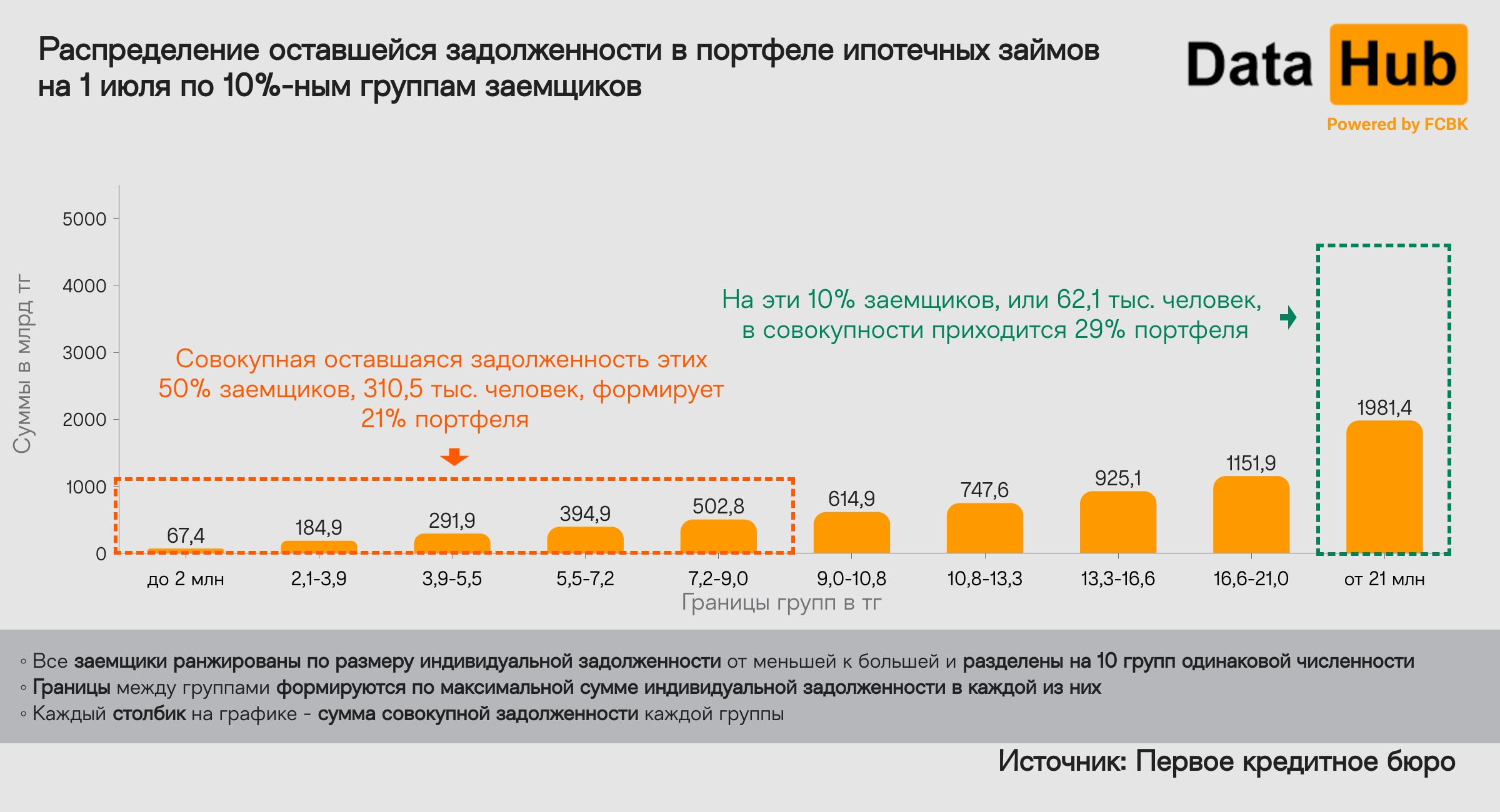

Средняя сумма оставшейся задолженности одного ипотечного заемщика на 1 июля составила 11 млн тенге. По сравнению с 1 января она номинально стала больше на 2%. Показатель варьируется в зависимости от того, в какую децильную группу по сумме оставшейся задолженности входит заемщик. Так, условно мелкие заемщики на 1 июля оставались должны в среднем 1,1 млн тенге, условно крупные – 31,9 млн тенге. Разница – почти в 30 раз.

АВТОКРЕДИТЫ: ПОРТФЕЛЬ

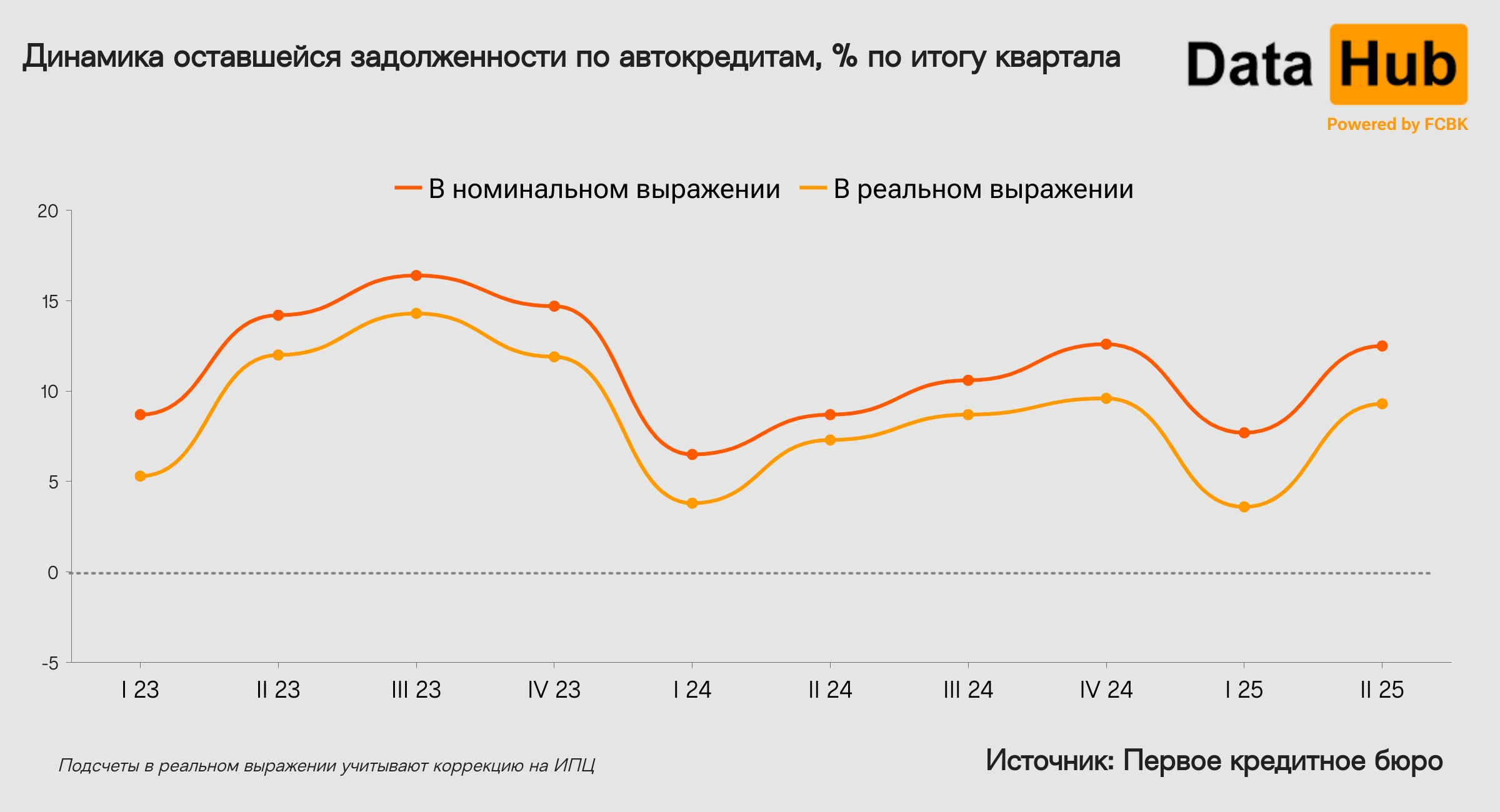

На 1 июля объем оставшейся задолженности по автокредитам достиг 4,3 трлн тенге. В номинальном выражении это на 21,2% больше по сравнению с 1 января, в реальном выражении – на 13,2%. Годом ранее положительные темпы были слабее – 15,7% и 11,3% соответственно.

Стоит оговориться, что реальная динамика, как и в случае с ипотекой, рассчитана с коррекцией на потребительскую инфляцию. Для общего понимания, товары и услуги, включенные в расчеты, выросли в цене за полугодие на 7%, тогда как автомобили, непосредственно приобретаемые в кредит, – на 6%. При этом динамика цен оказалась разной в зависимости от сегмента автомобилей – новые подорожали на 8,4%, подержанные подешевели на 0,2%.

Что касается изменения портфеля автозаймов по итогам II квартала, рост без поправки на инфляцию составил 12,5%, с поправкой – 9,3%. Наблюдаемая реальная динамика выглядит вполне ощутимой на фоне более ранних периодов. Сравните: три месяца назад было +3,6%.

Количество действующих автокредитов за полгода выросло на 15,9%, отдельно за II квартал – на 9%. Похожими темпами увеличилось число заемщиков, +15,4% и +8,8% соответственно. В общей сложности на 1 июля автозаймы имели 617 тыс. человек.

Средняя сумма оставшейся задолженности одного заемщика с автокредитом сейчас равняется 7 млн тенге, тогда как в начале года было 6,6 млн тенге. При этом приведенное значение не описывает ситуацию в каждой 10%-ной группе заемщиков, ранжированных по сумме индивидуальной задолженности. Так, «мелкие» заемщики в среднем остаются должны в 15 раз меньше «крупных» – 1,1 млн против 16,9 млн тенге. Также важно понимать, что индивидуальная задолженность половины заемщиков не превышает 6,3 млн тенге.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: NPL90+

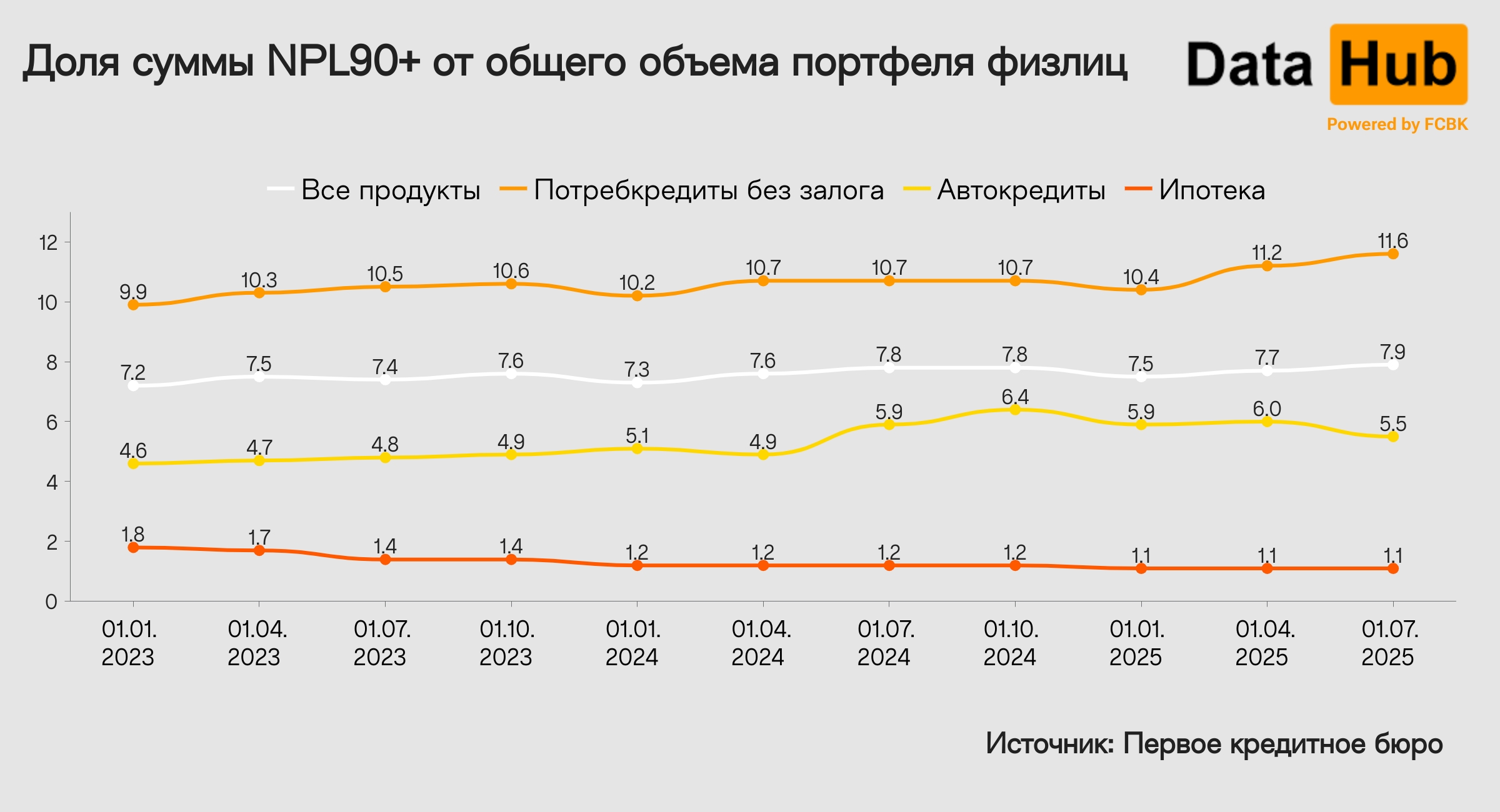

Коротко оценим, как меняются показатели «плохих» долгов. Итак, на 1 июля розничные займы с просрочкой платежей свыше 90 дней формировали 7,9% от совокупного объема портфеля, динамика с начала года – плюс 0,5 п.п. Еще раз напомним, что речь идет о показателях без учета списанных кредитов.

По основным продуктам показатели NPL+ таковы: автокредиты – 5,5%, потребкредиты без залога – 11,6%, ипотека – 1,1%. Динамику можно оценить на графике, где, к слову, видно, что более заметная динамика доли просрочки отмечается по потребкредитам без залога. Именно на этот сегмент сейчас в первую очередь направлены регуляторные охлаждающие меры, которые могут сдерживать общий рост портфеля. А отсутствие более интенсивного роста общего объема задолженности, соответственно, создает предпосылки к повышению долю просрочки.

РОЗНИЧНОЕ КРЕДИТОВАНИЕ: ВЫДАЧИ

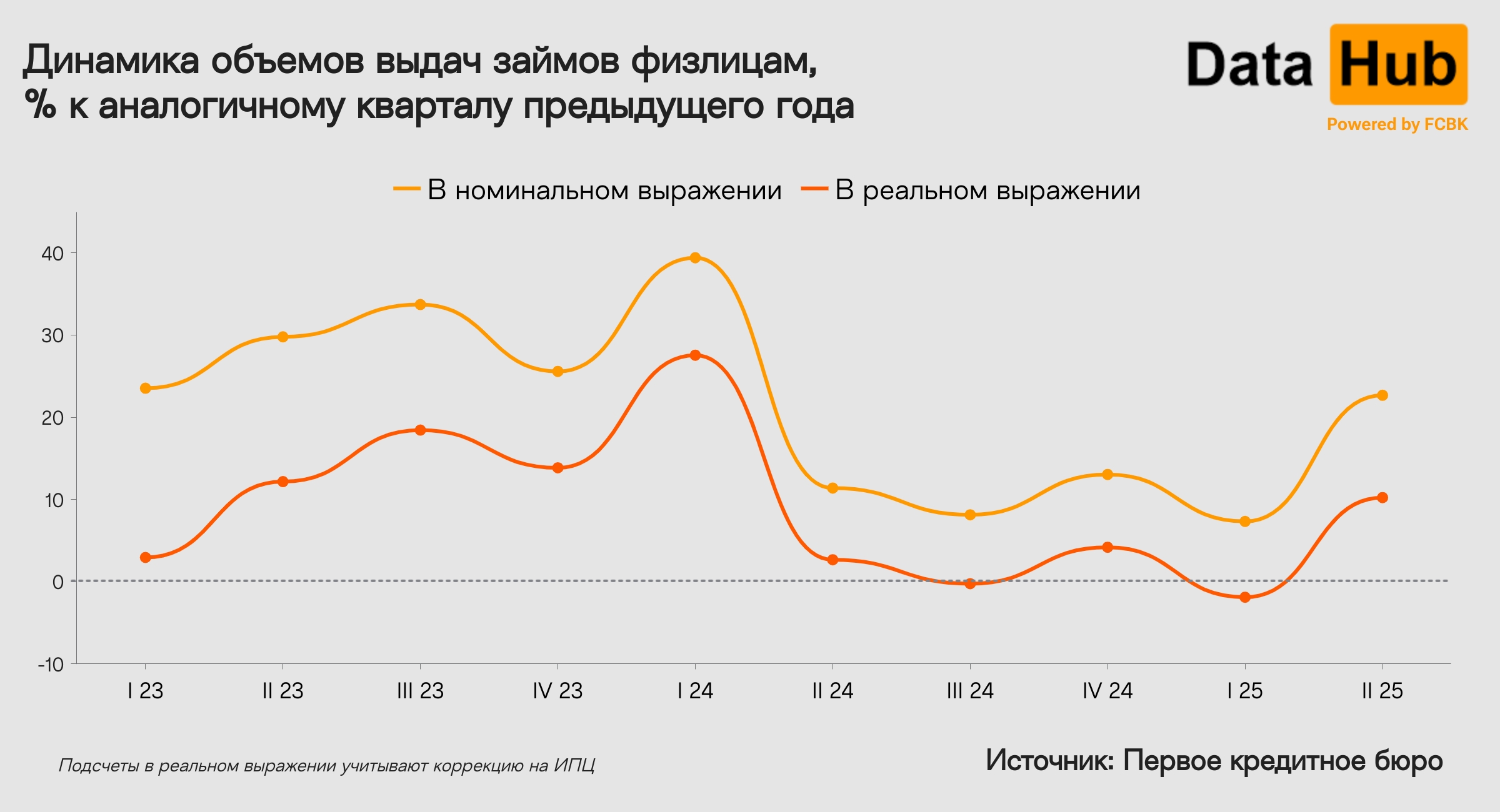

Совокупные объемы выдач населению по итогам полугодия сложились в размере 8,8 трлн тг, что номинально на 15,1%, а реально – всего на 4,3% больше, чем зафиксировано в январе-июне 2024 года. Поквартальный анализ показывает, что более активным притом оказался второй квартал: показатель сложился в размере около 4,8 трлн тг с номинальным ростом в 22,7% и реальным – в 10,2%, тогда как в первом квартале прослеживалось реальное падение.

Что касается числа кредитов, то оно по итогам первых шести месяцев 2025-го выросло на 1,7% по сравнению с аналогичным периодом 2024-го. При этом, опять же, если в первом квартале прослеживалось годовое падение на 3,7%, то во втором – рост на 7,8%.

Общее число заемщиков, оформивших

займы за полугодие, показывает отрицательную динамику – минус 0,6% к

январю-июню 2024-го, сам показатель оказался несколько менее 5,8 млн человек. При

этом по итогам и первого, и второго кварталов годовая динамика числа заемщиков

для квартала положительная. Такая ситуация объясняется тем, что мы считаем

именно уникальных заемщиков за период: если кто-то оформил кредит и в первом, и

во втором квартале, то в статистику за полугодие он попадет лишь один раз,

соответственно, не увеличивая общий показатель за шесть месяцев.

Отметим, что на трендах в розничных выдачах сказываются различные меры со стороны государства, включая ограничения в сфере потребительского кредитования и достаточно жесткое регулирование в отдельных сегментах, в т.ч. на так называемом PDL-рынке (paydayloans, займы до зарплаты), где часть игроков ранее лишилась лицензий из-за нарушений. Речь идет про особый тип выдаваемых МФО займов, которые сейчас ограничены сроком в 45 дней и суммой в 45 МРП (около 177 тыс. тг в 2025 году). Продукт продолжает демонстрировать серьезное снижение. Вкратце приведем ключевые показатели по суммам: объемы выдач за полугодие составили около 225 млрд тг, что номинально на 36,5%, а реально – на 42,5% меньше, чем было в те же месяцы годом ранее.

Сказываются на общей динамике и те дополнительные ограничения, которые были введены в сегменте классического потребительского беззалогового кредитования во второй половине 2024 года, включая такие решения, как ограничение максимальной суммы беззалогового кредита или запрет на выдачу без согласия супруга/супруги. Существенное влияние беззалоговых потребкредитов на общую картину связано с их большой долей в совокупных розничных выдачах: так, в первом полугодии 2025 года суммы выдач потребительских кредитов без залога составили 61% от совокупных объемов. Для сравнения, два других крупных продукта, автокредиты и ипотека, в совокупности в сходных пропорциях в этот раз сформировали около 27% выдач. Далее три этих типа кредитов мы также рассмотрим подробнее, как уже сделали при анализе портфеля.

ПОТРЕБКРЕДИТЫ БЕЗ ЗАЛОГА: ВЫДАЧИ

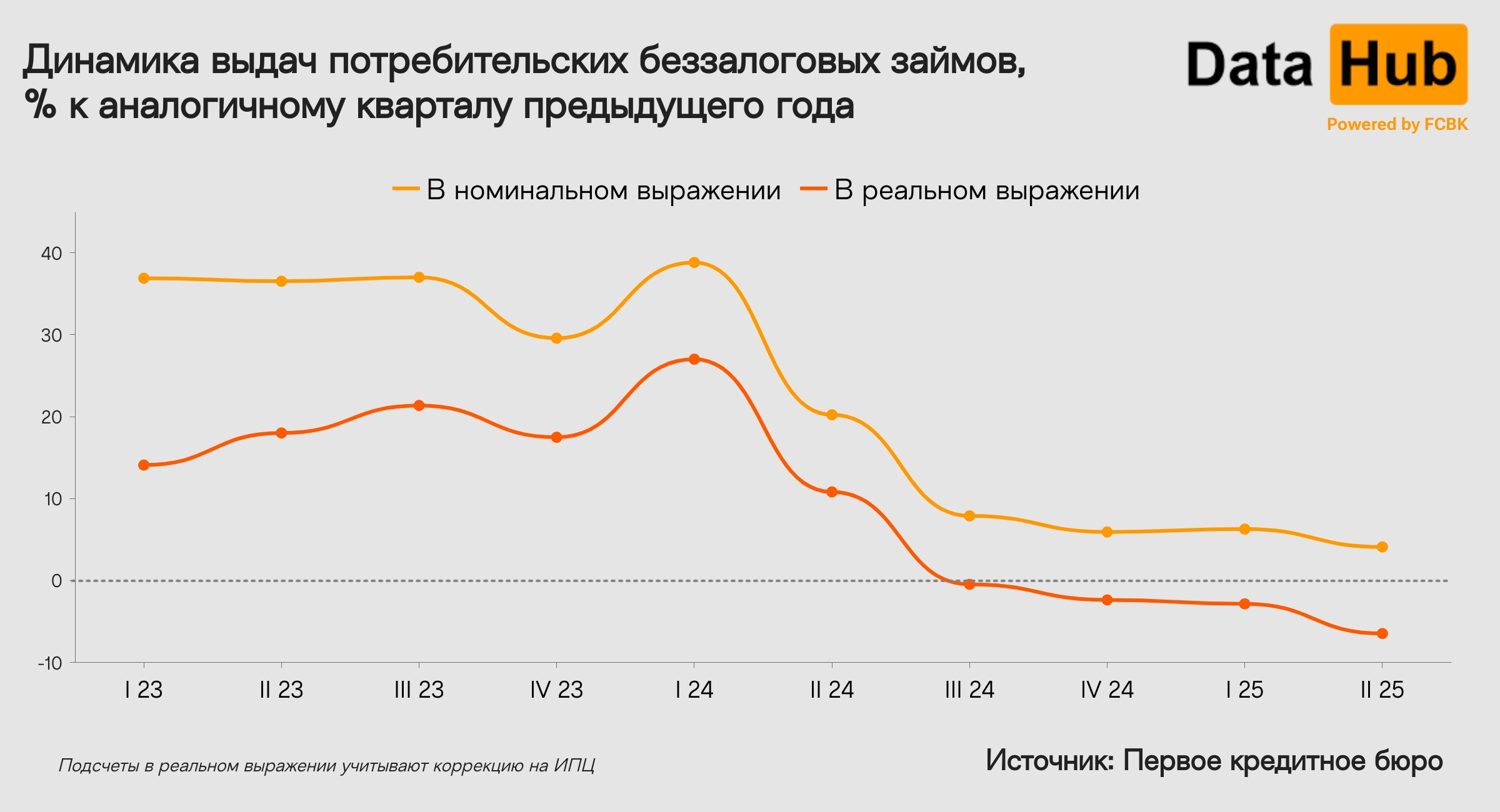

Общая сумма потребкредитов без залога, оформленных за январь-июнь 2025 года, составила примерно 5,4 трлн тг. В номинальном выражении речь идет о годовом росте на 5,1%, но инфляция оказалась быстрее, а потому в реальном выражении мы говорим о падении выдач беззалоговых потребительских кредитов на 4,8%.

При этом такое реальное годовое снижение отмечается уже четвертый квартал подряд – как раз на фоне упомянутых регуляторных мер. Особенно интенсивным за последнее время было реальное падение как раз во II квартале текущего года – на 6,5%.

Число самих кредитов при этом по итогам полугодия выросло на 7,8%, причем примерно такими же были годовые темпы как в I квартале (+7,9%), так и во II квартале (+7,7%). Число заемщиков, оформивших кредиты, по итогам полугодия достигло 5,3 млн человек, что на 1,7% меньше, чем было в те же месяцы 2024-го. При этом для обоих кварталов (примерно 4,1 млн человек в каждом случае) годовая динамика положительная, что опять же связано с тем, что приведенные показатели отражают число уникальных заемщиков за тот или иной период: если вы берете кредит как в первом, так и во втором квартале, в статистику за полугодие вы попадаете один раз.

Один заемщик при этом по итогам полугодия в среднем оформил потребительские беззалоговые займы на сумму примерно в 1 млн тг. По сравнению с аналогичным периодом прошлого года этот средний показатель номинально вырос на 7%, но с учетом инфляции – упал на 3,1%.

Опять же, эти средние значения по всем заемщикам в случае с потребкредитами без залога не вполне показательны. Так, при делении общей совокупности на децильные группы хорошо видна разница этих групп: если у «мелких» заемщиков средняя сумма оформленного за полугодие кредита составляла примерно 34 тыс. тг, то у «крупных» – в 4,7 млн тг.

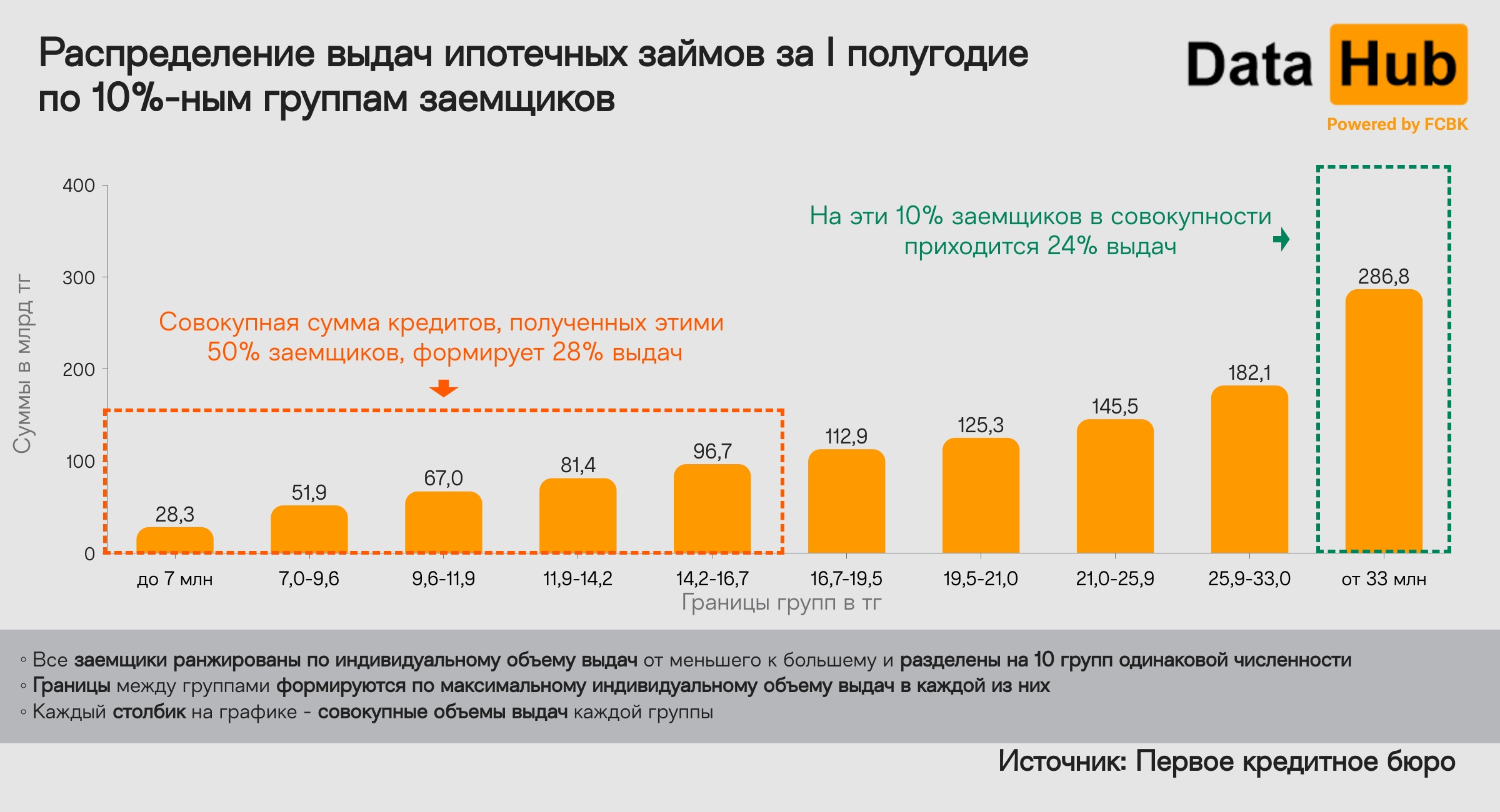

ИПОТЕКА: ВЫДАЧИ

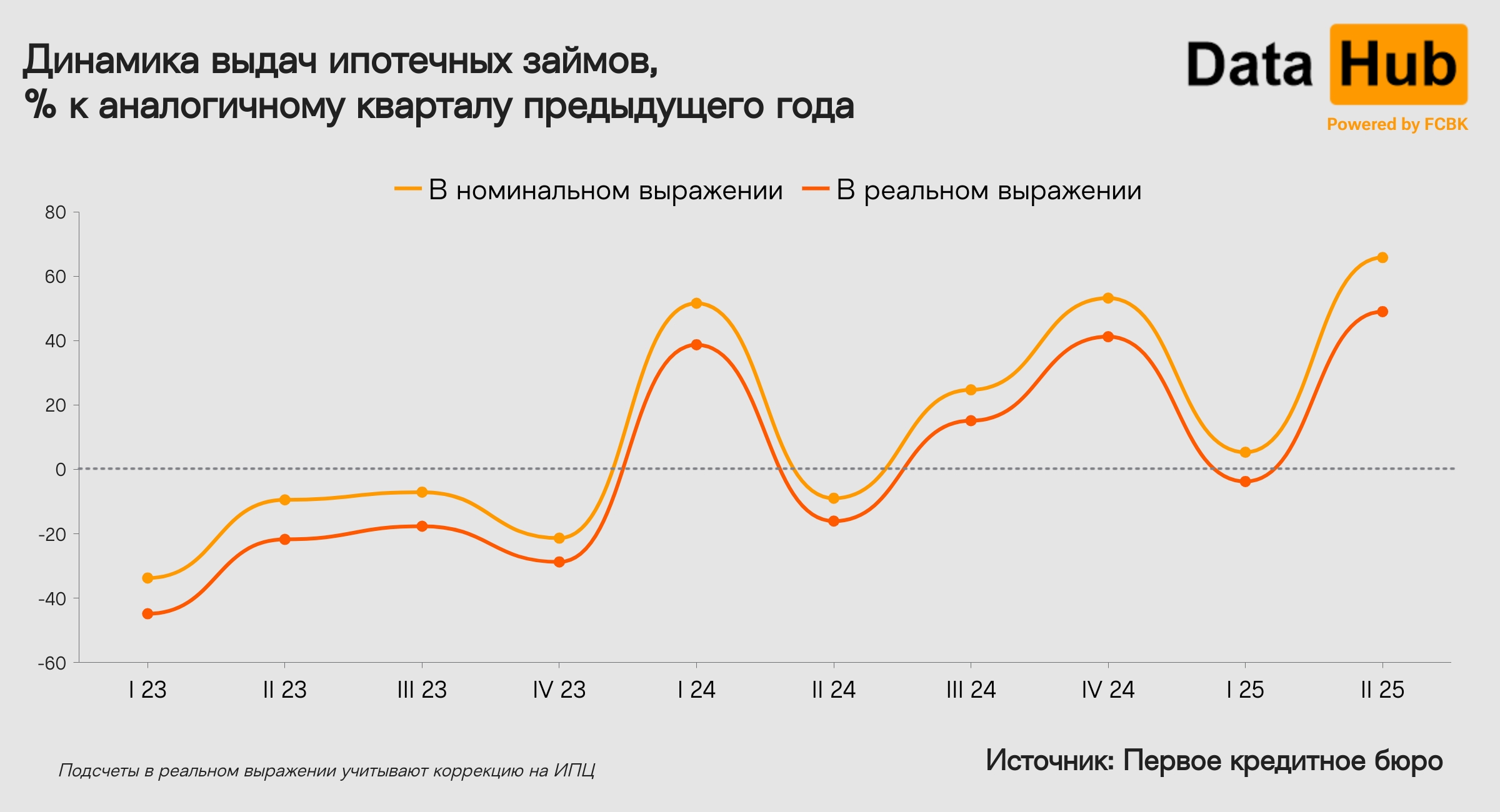

За I полугодие было выдано ипотечных займов на общую сумму около 1,2 трлн тенге. В сравнении с тем же периодом прошлого года номинальный рост составил 35%, реальный – 22,3%.

Вместе с тем по итогам II квартала объем выданных ипотечных займов сложился в сумме 710,7 млрд тенге (кварталом ранее было 467,3 млрд тенге). Номинально текущий уровень апреля-июня превышает прошлогодний на 65,8%. Даже после корректировки на потребительскую инфляцию рост остается существенным, +49%.

Отметим, что наблюдаемый скачок не является из ряда вон выходящим: на протяжении последних полутора лет квартальные выдачи в целом меняются г/г волнообразно. К примеру, похожие всплески фиксировались по завершении I и IV кварталов прошлого года (см. график). Наряду с прочими факторам резкие колебания могут быть обусловлены подвижностью сроков предоставления ипотечных займов в рамках государственных программ – в 2024 и 2025 годах выдачи по основным из них стартовали в разные периоды.

Возвращаясь к разговору о динамике объемов выдач, стоит акцентировать внимание на условности приведенных выше реальных темпов. Условность связана с тем, что результаты расчетов исключают влияние роста цен на товары и услуги, а не на недвижимость, которая приобретается в ипотеку. Для контекста, по итогам II квартала товары и услуги подорожали на 11,3%, в то время как первичное жилье – на 8,8%, вторичное – на 6,5%.

Общее число ипотечных кредитов, выданных за I полугодие, выросло год к году на 12,4%. Во II квартале процесс предоставления займов шел активнее, чем в первом – на этот период пришлось почти 60% полугодовых объемов. По сравнению с теми же тремя месяцами 2024 года показатель апреля-июня увеличился на 31,5%.

Похожая динамика прослеживается и в отношении заемщиков. По итогам полугодия новые ипотечные займы оформили 62,5 тыс. человек, +12,9% г/г. II квартал в свою очередь завершился ростом на 31,1% г/г, до 36,8 тыс. человек

Средняя сумма ипотечного займа, полученного одним заемщиком в январе-июне, составила 18,9 млн тенге против 15,8 млн тенге годом ранее. Опять же следует заметить, что в разных сегментах заемщиков ситуациях может складываться по-разному. Например, в случае с «мелкими» заемщиками речь идет о средней выдаче в размере 4,5 млн тенге, в случае с «крупными» – о 45,9 млн тенге. Показатели расходятся между собой более чем в 10 раз.

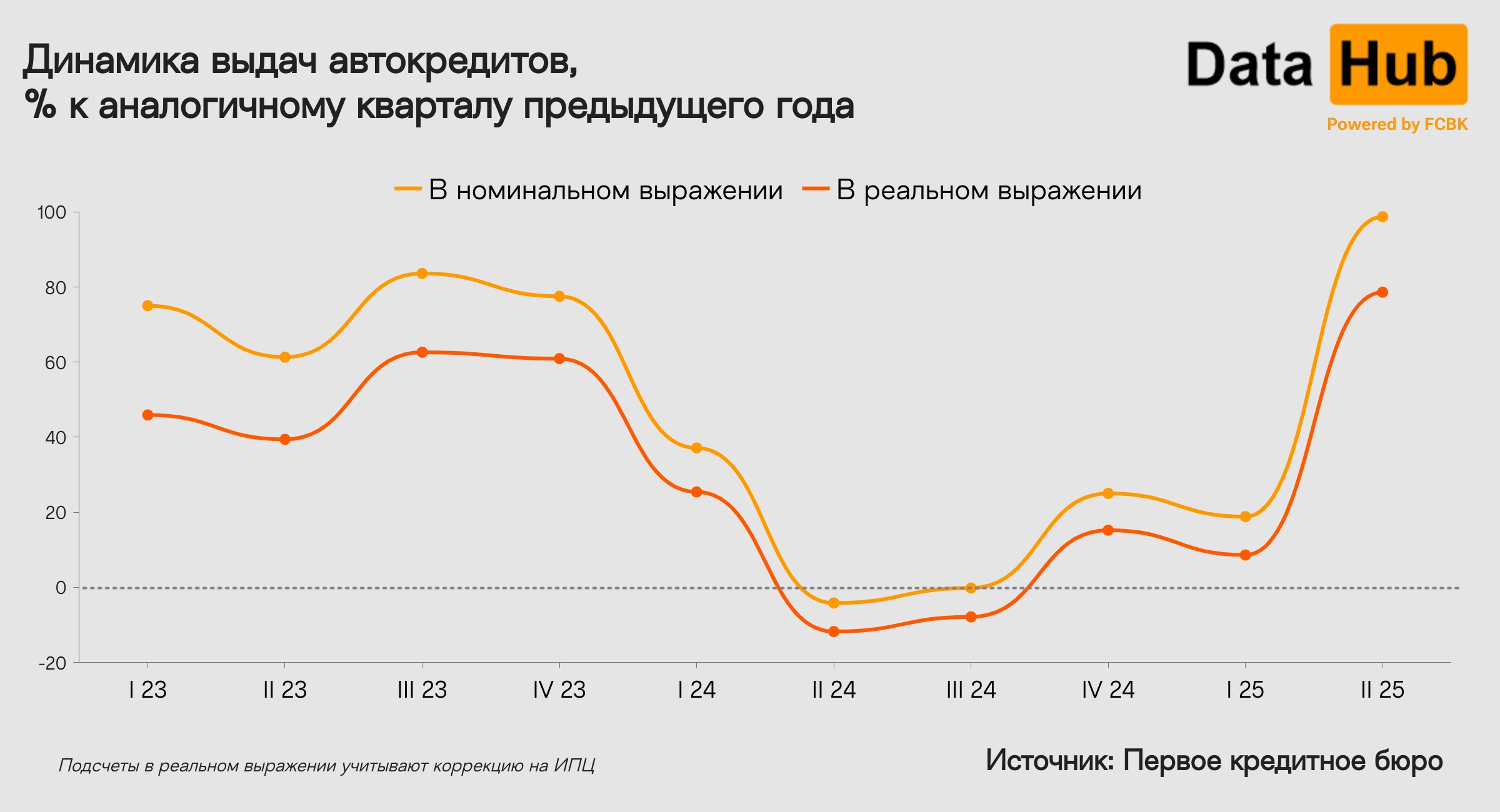

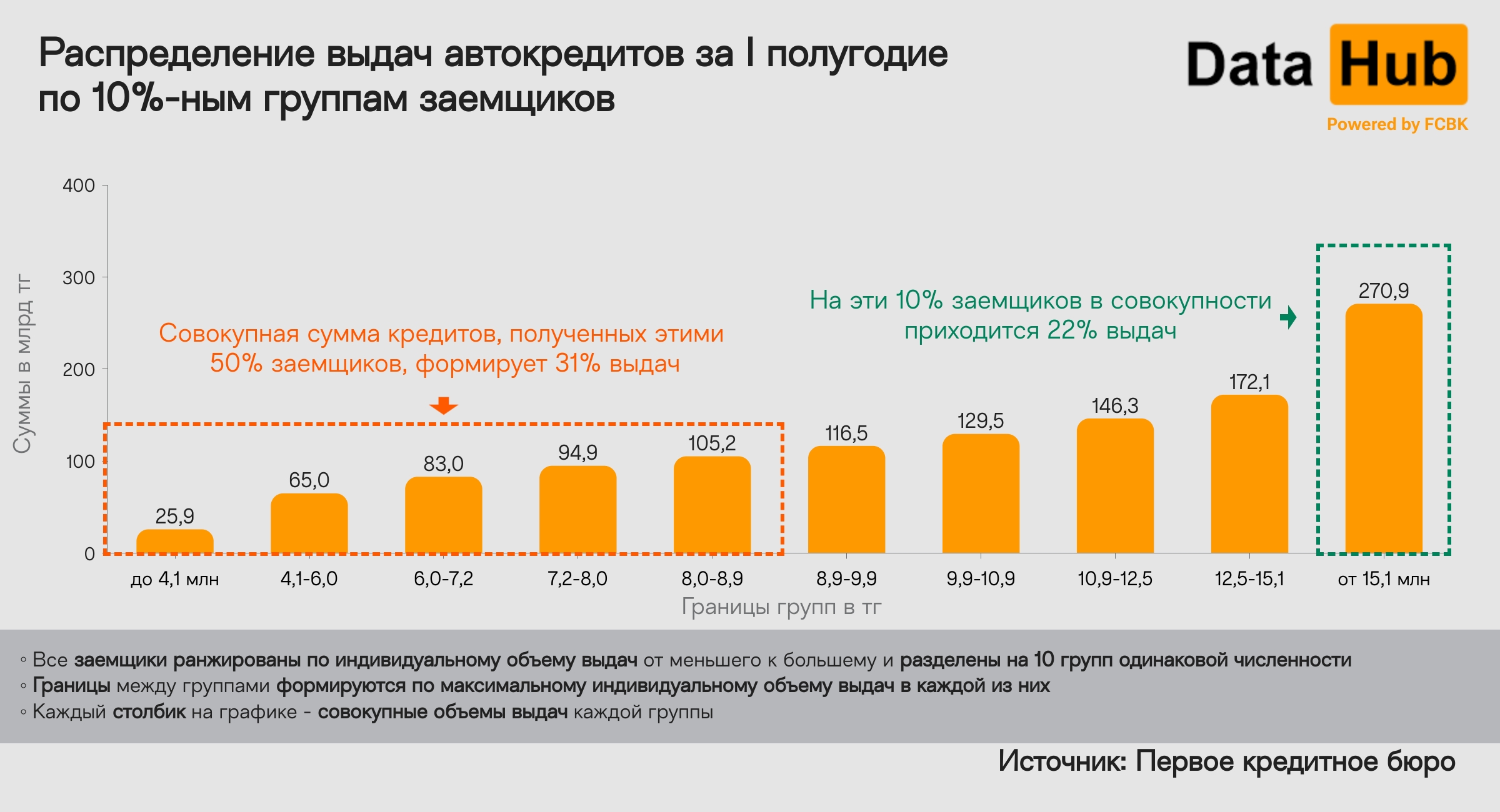

АВТОКРЕДИТЫ: ВЫДАЧИ

В январе-июне население оформило автокредиты на сумму 1,2 трлн тенге. В номинальном исчислении это сразу на 56,6% больше, чем было годом ранее. После коррекции на потребительскую инфляцию темпы роста соответствуют 41,8%.

Конкретно за II квартал объемы выдач г/г номинально увеличились вдвое, реально – почти на 80%, до 725,4 млрд тенге. Для сравнения, по итогам I квартала рост был более скромным. Без поправки на потребительскую инфляцию он составлял 18,8%, с поправкой – 8,6%. Сами выдачи находились на уровне 484 млрд тенге.

Следует полагать, что взрывной годовой рост, зафиксированный в апреле-июне, связан с активным продвижением партнерских программ с автосалонами, предлагающих заемщикам выгодные условия по приобретению авто в кредит.

Вместе с тем необходимо в очередной раз заострить внимание: расчеты реальной динамики применительно к автокредитам носят условный характер, так как учитывают рост цен на товары и услуги, а не непосредственно автомобили. Впрочем, по факту речь идет о довольно похожих темпах. По сравнению со II кварталом 2024 г. товары и услуги подорожали на 11,3%, автомобили – на 11,1%. Причем в цене выросли именно новые автомобили (+24,4%), тогда как подержанные, напротив, упали (-5,1%).

Число контрактов, заключенных за апрель-июнь, увеличилось к аналогичному периоду прошлого года почти на 70%. Тем временем число заемщиков стало больше на 56,5%, достигнув 71,8 тыс. человек. Что касается результатов полугодия, в январе-июне было оформлено 139,4 тыс. автокредитов (+40,1% г/г). Заемщиками по ним выступили 124,9 тыс. человек (+31,7% г/г).

Средняя сумма выданного автокредита в пересчете на одного заемщика в I полугодии сложилась на уровне 9,7 млн тенге (годом ранее было 8,1 млн тенге). Но не стоит забывать, что значение может разниться в зависимости от сегмента заемщика. В среднем суммы, взятые «мелкими» заемщиками, более чем в 10 раз меньше взятых «крупными» – 2,1 млн против 21,7 млн тенге.

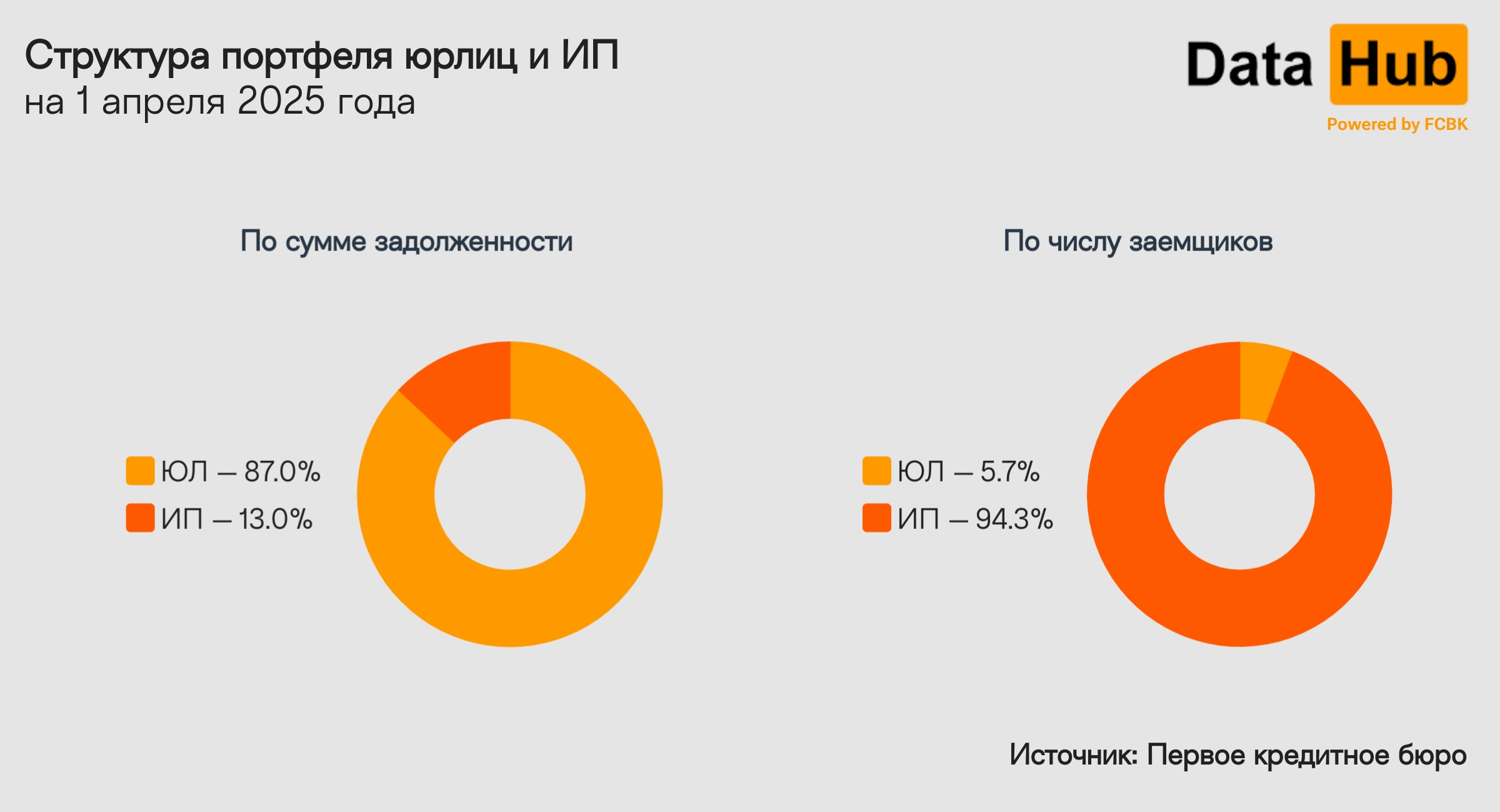

ПРЕДПРИЯТИЯ: ПОРТФЕЛЬ

К 1 июля совокупный портфель оставшейся задолженности юридических лиц и индивидуальных предпринимателей сложился в сумме 29,6 трлн тг. Как и в случае с розницей, в расчеты не включены списанные контракты, при этом сумма охватывает основной долг и начисленное вознаграждение.

Контрактов к концу первого полугодия 2025 года насчитывалось около 1 млн ед., а заемщиков – около 624 тыс. субъектов. При этом динамику всех приведенных выше показателей мы в текущем обзоре приводить не будем. Причина в том, что в минувшем квартале наши данные были обогащены новым поставщиком, чья доля в совокупном портфеле довольно заметна, и сравнение с предыдущим срезом без полноценного учета этого поставщика было бы некорректно. Это ограничение касается именно динамики портфеля, в том числе показателей доли проблемных кредитов в общем портфеле. Отметим, что текущий уровень NPL90+ на 1 июля 2025 года составляет при этом 16,4% от совокупной суммы оставшейся задолженности юрлиц и ИП вместе взятых.

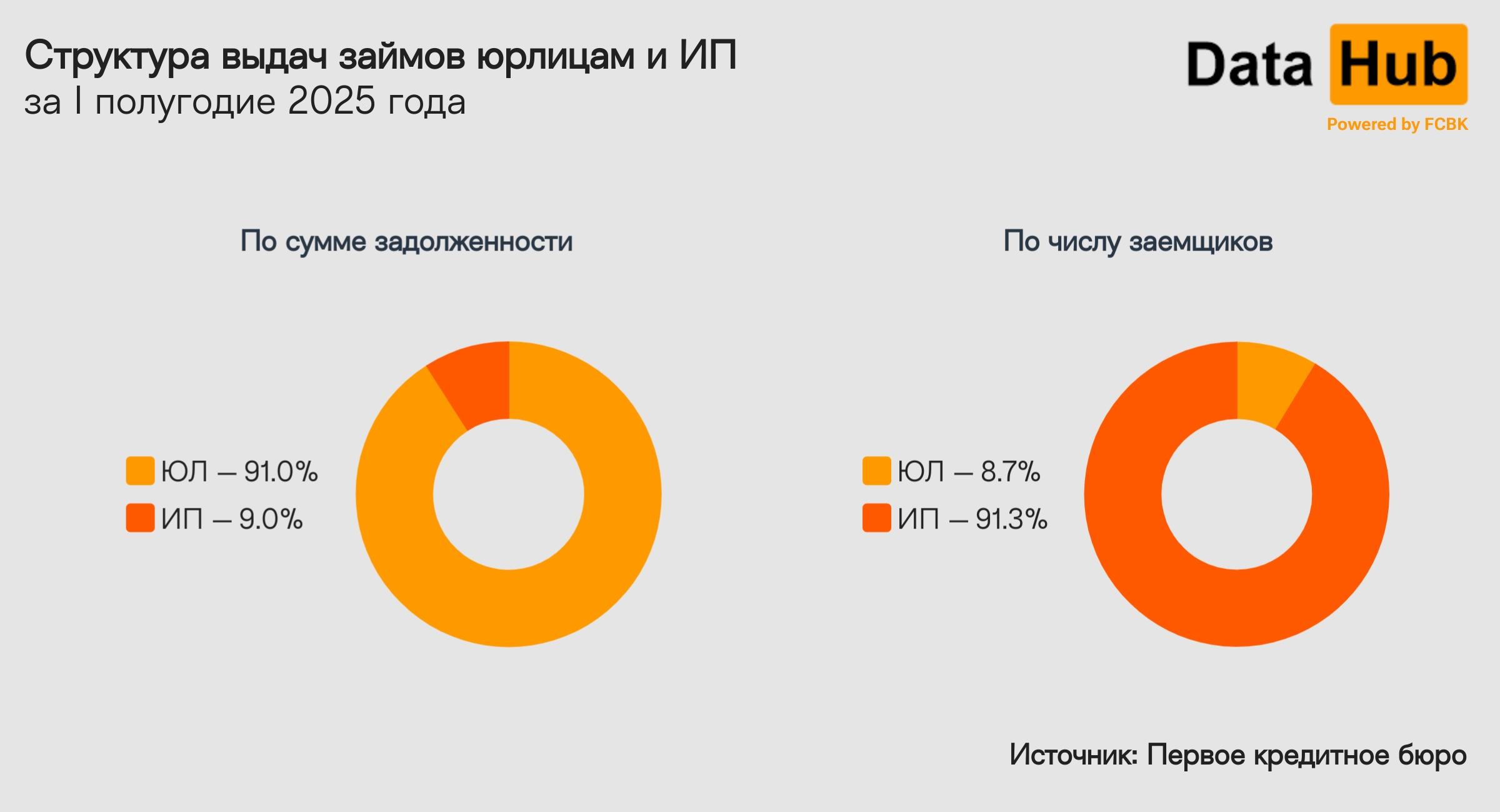

Если говорить о структуре оставшейся задолженности предприятий, то с точки зрения суммы портфель займов предприятий сформирован преимущественно юридическими лицами – речь на 1 июля идет о почти 25,8 трлн тг, или 87% совокупного объема, тогда как оставшаяся сумма, менее чем 3,9 трлн, приходится на ИП.

А вот в разбивке по числу контрактов и заемщиков ситуация обратная: доля ИП несравнимо больше. Так, на 1 июля число контрактов юридических лиц составляет 178 тыс. ед., число контрактов индивидуальных предпринимателей – 864 тыс. ед.; число заемщиков составляет соответственно 35,6 тыс. субъектов и 588,2 тыс. субъектов.

Что касается актуальных значений NPL90+, показатели на конец первого полугодия таковы: 17,6% для сегмента юридических лиц и 8,0% для сегмента индивидуальных предпринимателей.

ПРЕДПРИЯТИЯ: ВЫДАЧИ

За первые шесть месяцев года совокупная сумма выдач юридическим лицам и индивидуальным предпринимателям достигла около 10,4 трлн тг, что номинально на 11,5% больше аналогичного периода 2024-го. При том реально, с условной поправкой на рост потребительских цен, можно говорить о росте на 1%. Если оценивать поквартально, то более активным был второй квартал – с выдачами в 5,9 трлн тг (номинальные годовые темпы – 13,9%, реальные – +2,3%, тогда как в первом квартале вообще наблюдалось реальное падение).

Число контрактов, оформленных за полугодие, в 2025 году достигло 254,8 тыс. ед. – это на 5,8% меньше, чем было в те же месяцы годом ранее. Годовое снижение при этом отмечается по обоим кварталам, во втором – более интенсивное (-6,7% год к году).

Стало меньше и самих заемщиков: в I полугодии 2025 года контракты оформило 155,3 тыс. субъектов, что на 12,4% меньше, чем было в те же месяцы 2024-го. Притом число заемщиков в каждом из кварталов индивидуально сопоставимое (83,1 тыс. в I кв. и 85,3 тыс. во втором), а отрицательная динамика фиксируется также в обоих случаях (-9,3% и -14,4% соответственно).

Опять же, как и в случае с портфелем, основная часть суммы выдач сформирована ЮЛ (91% в I полугодии 2025-го), а вот с точки зрения числа самих заемщиков и контрактов в основном массив формируется индивидуальными предпринимателями (доля по числу заемщиков – 91%, по контрактам – 71%). Соответственно, общая динамика объемов кредитования в значительной мере определяется активностью юридических лиц, а общая динамика числа контрактов и заемщиков – активностью индивидуальных предпринимателей. Оба сегмента далее рассмотрим в отдельности.

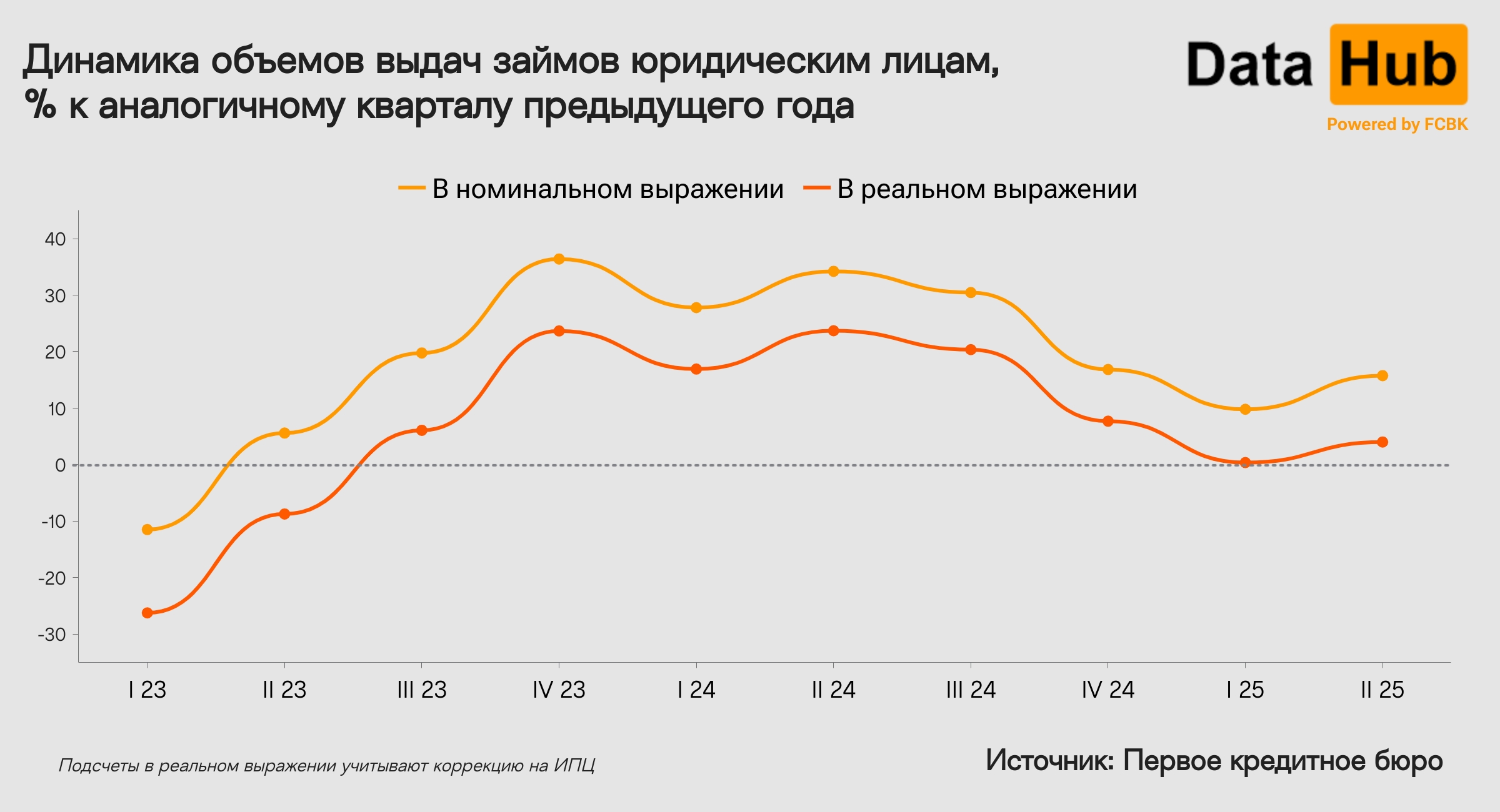

ЮРИДИЧЕСКИЕ ЛИЦА: ВЫДАЧИ

За январь-июнь 2025 года юрлица оформили займы в размере 9,4 трлн тг – номинально на 13,1%, а реально – на 2,5% больше, чем в те же месяцы годом ранее. Более ощутимыми были объемы во II квартале, 5,4 трлн тг, с номинальным годовым ростом на 15,7% и реальным – на 4%.

Число оформленных за полугодие контрактов в сегменте ЮЛ достигло 75,1 тыс. ед. – это на 4,6% больше, чем в тот же период предшествующего года. Более активным с точки зрения числа выдач был II кв. с показателем в 41,4 тыс. ед., что на 6% больше, чем в те же месяцы 2024-го.

Рост числа контрактов сопровождался увеличением числа заемщиков, оформивших их. По итогам полугодия речь идет о 13,5 тыс. субъектов, что на 5,2% больше, чем было в аналогичный период прошлого года. При этом конкретно во II квартале уникальных заемщиков было больше, чем в I квартале (9,4 тыс. субъектов против 7,9 тыс.), и годовые темпы роста тоже были чуть больше во второй половине полугодия (+4,5% против 3,4%).

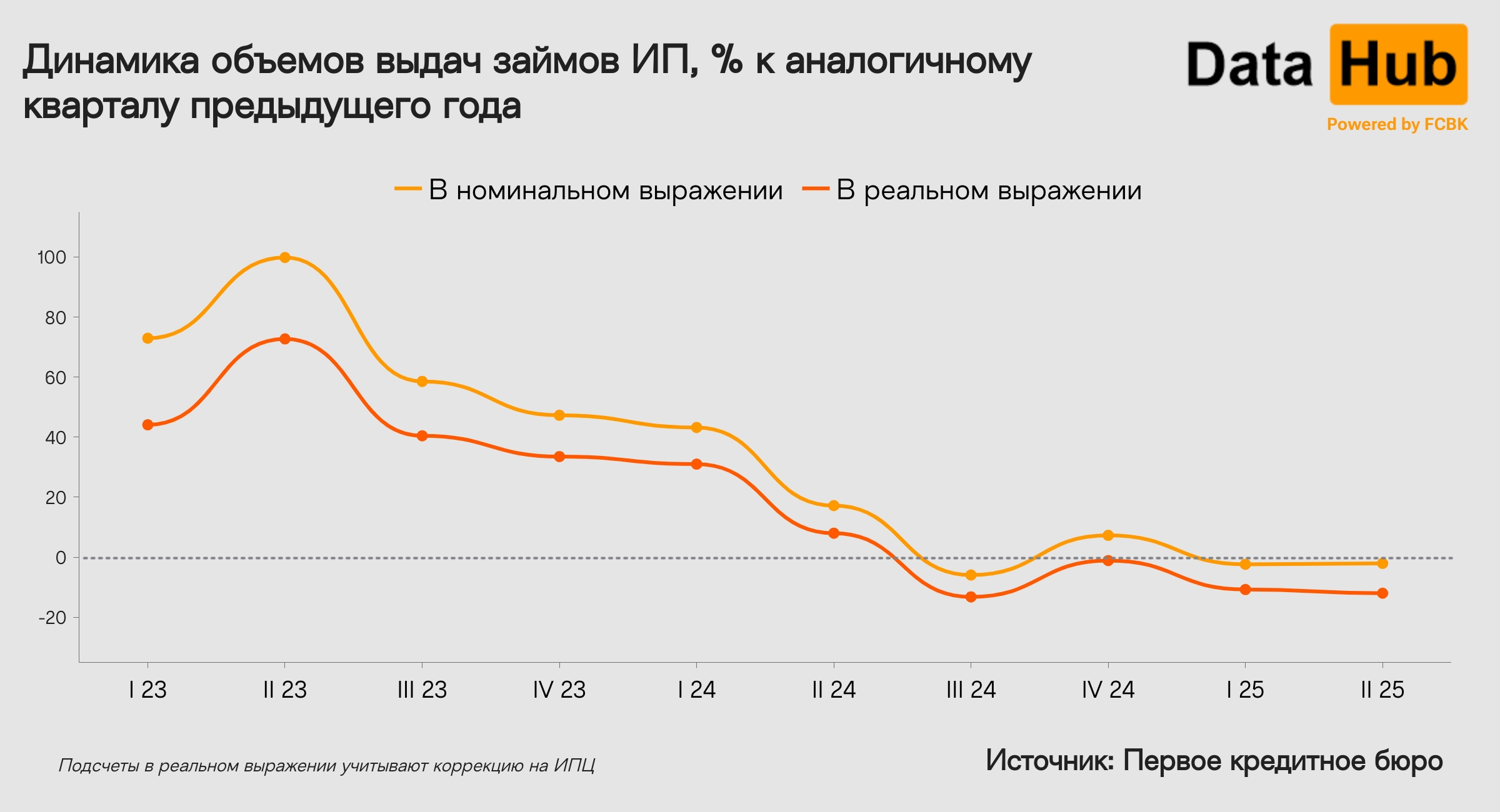

ИНДИВИДУАЛЬНЫЕ ПРЕДПРИНИМАТЕЛИ: ВЫДАЧИ

Общая сумма займов, оформленных ИП в первом полугодии, составила 936 млрд тг, что меньше результатов января-июня 2024 года даже номинально (-2,2%). С условной поправкой на темпы роста потребительских цен речь идет о снижении на 11,4%. При квартальном анализе можно отметить, что более насыщенным был II квартал (522 млрд тг), однако в годовом выражении и он показывает снижение (номинально на 2%, реально – на 12%).

Упало и количество оформленных ИП контрактов. В целом в I полугодии речь идет о 179,7 тыс. ед., это на 9,6% ниже результата аналогичного периода 2024-го. При этом во втором квартале было выдано больше кредитов, чем в первом (92,3 тыс. ед.), но в годовом выражении этот показатель опять же упал – на 11,5%.

Самих ИП, получавших кредиты, тоже стало меньше. За полугодие речь идет о 141,9 тыс. уникальных субъектов, что сразу на 13,8% меньше аналогичного периода прошлого года. Число уникальных заемщиков в каждый из двух кварталов притом было сопоставимым (75,1 тыс. в I кв. и 75,9 тыс. во II кв.), но снижение в годовом выражении особенно заметно по апрелю-июню (-16,3% г/г против -10,5% г/г по итогам января-марта).

Просмотры: 2568